Un juez allana el camino a la OPA del Santander y sus socios sobre ABN Amro

El tribunal dificulta la oferta de Barclays al bloquear la venta de LaSalle a Bank of America

ABN Amro afronta el momento más delicado de su historia. El Tribunal Mercantil de Amsterdam le prohibió ayer vender a Bank of America su filial estadounidense La Salle por no haber informado antes a los accionistas. La decisión refuerza el poder de los dueños del capital y allana el camino para que se abra la puja, donde pronto aparecerá la oferta del consorcio (Royal Bank, el Santander y Fortis). La decisión judicial desautoriza a los máximos ejecutivos de ABN, entidad que queda a merced de demandas legales de Bank of America y a OPA hostiles.

ABN ya no sabe quiénes son sus amigos y quienes sus enemigos. La decisión judicial de ayer puede provocar que reciba dos demandas de los que, hasta ahora eran sus camaradas. La primera del propio Bank of America por daños y perjuicios al paralizar la compra de LaSalle, que aseguró tener completamente cerrada. "Tenemos un contrato vinculante y tomaremos todas las medidas necesarias para proteger nuestros derechos legales", dijo un portavoz del banco a la agencia Bloomberg. La entidad ha adelantado que podría demandar a ABN para exigirle una compensación multimillonaria por daños y perjuicios.

La otra demanda podría venir de Barclays, el banco británico que ha firmado un acuerdo de fusión con los directivos del banco holandés a condición de vender antes La Salle.

Mientras tanto, a partir de mañana podría darse a conocer la oferta hostil firmada por el consorcio, formado por el Royal Bank of Scotland (RBS), el Santander y Fortis, que desea hacerse con ABN siempre y cuando no se venda LaSalle.

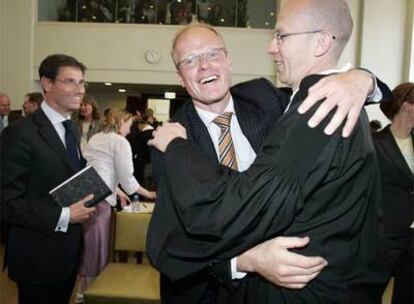

El juez Huub Willems, echó el freno ayer a la carrera de la fusión amistosa entre ABN y Barclays, una oferta que valoraba al grupo holandés en 67.000 millones de euros (a 36 euros por acción). El juez, que conoce a fondo el mundo bancario, fue contundente al calificar de "inadmisible" el hecho de que los accionistas de ABN hubieran sido ignorados ante la venta de LaSalle, con sede en Chicago, y por el que Bank of America estaba dispuesto a pagar 15.000 millones de euros.

Victoria de los accionistas

Su decisión, impecable desde el punto de vista legal, reforzó a la vez el poder cada vez mayor que ostentan en el mundo financiero holandés los dueños de títulos. Una tendencia temida por los grandes empresarios que no desean ser frenados por agrupaciones como la Asociación holandesa de Accionistas (VEB), que ha logrado congelar una compleja operación considerada una estratagema de los gestores de ABN para evitar ofrecerse al mejor postor, que probablemente no contaría con ellos en el futuro.

Peter Paul de Vries, presidente de la Asociación, así lo expresó nada más conocer el fallo judicial. "Estamos contentísimos. Esto significa el fracaso del truco de la directiva de ABN de aliarse con Barclays y permitirá que gane el mejor postor. Y no el elegido por la directiva", señaló. Luego lanzó una carga de profundidad contra Rijkman Groenink, primer ejecutivo de ABN, del que dijo que no era la persona idónea para llevar las riendas. Sorprendidos y con un "increíble" como única respuesta al principio, los abogados de ABN preparan una respuesta oficial a la sentencia.

Entretanto, se ha consagrado el juego de compras hostiles entre bancos europeos. Y ya no afrontan solos las compras, sino que acuden en grupo con el objetivo de trocear la entidad adquirida y gastar menos dinero en el intento. Esta fórmula abre el abanico de posibles compradores así como los de posibles víctimas.

El consorcio, desde luego, vislumbra un asalto financiero para lanzar una OPA sobre el 100% de ABN, pagando 39 euros por acción. Ello supone valorar todo el capital en 72.000 millones de euros (un 13% más que Barclays). La triple alianza bancaria ofrece el 70% del valor total el metálico y el 30% restante en acciones de Royal Bank. La oferta no es firme todavía porque la legislación holandesa no permite lanzarla hasta siete despúes del primer aviso del consorcio.

El grupo está a la espera de la respuesta de ABN. Fuentes del Santander sólo dijeron que las tres entidades "hacen constar la decisión y aguardan la respuesta de ABN a la misma". Barclays dijo ayer que mantiene su oferta "porque considera que crea valor para el accionista".

Por otro lado, el Sovereign celebró ayer en Filadelfia (Pensilvania) una nueva junta general de accionistas, la segunda desde que el Santander entró en su accionariado en 2005. En ella se votó a favor de que el Santander eleve su derecho de voto en la entidad, desde el 19,9% al 24,9%, informa Efe. Algunos accionistas preguntaron a Michael Ehlerman, presidente de Sovereign, si el Santander compraría el banco. "El Santander está ahora más concentrado en la oferta por el ABN", respondió.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.

Archivado En

- Bank of America

- Lasalle

- Barclays Bank

- ABN AMRO Bank

- Sovereign Bank

- Fortis

- Royal Bank of Scotland

- Consejo administración

- Inversiones extranjero

- OPA

- Holanda

- Grupo Santander

- Comercio internacional

- Operaciones bursátiles

- Bolsa

- Relaciones económicas

- Estados Unidos

- Bancos

- Política exterior

- Europa occidental

- Comercio

- Mercados financieros

- Banca

- Europa

- Empresas