El Gobierno utilizará la Ley Financiera o la de Acompañamiento para endurecer la de OPA

Economía estudia reducir el porcentaje mínimo e incorporar otros criterios para obligar a una oferta

El Gobierno, a través de una enmienda del Partido Popular que entrará en la Ley Financiera o, a más tardar, en la de Acompañamiento, quiere endurecer la legislación sobre ofertas públicas de adquisición (OPA). Los cambios podrían concretarse en rebajar los actuales porcentajes, que obligan a los compradores a lanzar una OPA, y en establecer criterios objetivos que llevarían a la Comisión Nacional del Mercado de Valores (CNMV) a exigir la oferta. Economía pretende mitigar el descontento de los pequeños accionistas, que no se han beneficiado de las últimas compras de constructoras e inmobiliarias.

El Gobierno quiere dar pronta solución al malestar que se ha creado entre numerosos inversores, debido a las últimas operaciones de compra de grandes paquetes accionariales en los que los compradores han abonado jugosas primas que no han llegado al pequeño inversor para hacerse con el control de la entidad adquirida.

Con esa celeridad se pretende que las modificaciones sobre OPA se incluyan vía enmienda del PP en la Ley Financiera, actualmente en trámite parlamentario, o a más tardar en la Ley de Acompañamiento de los Presupuestos Generales del Estado, que se aprueba a final de año. Ello supone que en tres o seis meses los accionistas podrían contar con un nuevo marco regulatorio.

Las compras de Dragados por parte de ACS con una prima (por encima del valor bursátil) del 60% al SCH; la realizada sobre Vallehermoso por Sacyr con un 31% de prima para el mismo banco, o la venta de Metrovacesa, en la que Bami pagó a BBVA un 59% más, tienen el denominador común de no superar el 25% del capital, lo que eximió al comprador de tener que lanzar una OPA. Un ajustado tino en las compraventas que dejaba a los pequeños inversores fuera de las ganancias, y a los compradores, con el gobierno de la empresa.

Porcentajes

El actual Real Decreto de OPA, de 26 de julio de 1991, obliga a realizar una oferta al 10% del capital cuando el comprador supera este umbral del 25%. Porcentaje del 10% que también rige para las compras entre el 25% y el 50% del capital. Cuando el comprador supera o iguala el 50% está obligado a aumentar la oferta hasta el 75% del capital de la sociedad.

Pues bien, estos umbrales que obligan a aumentar en un 10% o un 25% la oferta son los que puede rebajar Economía. De esta manera, los compradores tendrían que lanzar la oferta con operaciones de menor cuantía, haciendo partícipes a los accionistas minoritarios de los movimientos accionariales entre grupos empresariales. En Europa oscilan entre el 20% y el 30% del capital.

No sólo se estudia esta posiblidad. También se establecerían una serie de criterios objetivos que fuercen a lanzar una OPA. De esta forma, la CNMV tendría potestad para obligar al comprador de un paquete de acciones a lanzar una OPA siempre que considere que paga una prima significativa de la que sólo se beneficia el vendedor o bien que quede claro que toma el control de la empresa mediante la imposición del presidente y de consejeros de forma mayoritaria.

Directiva europea

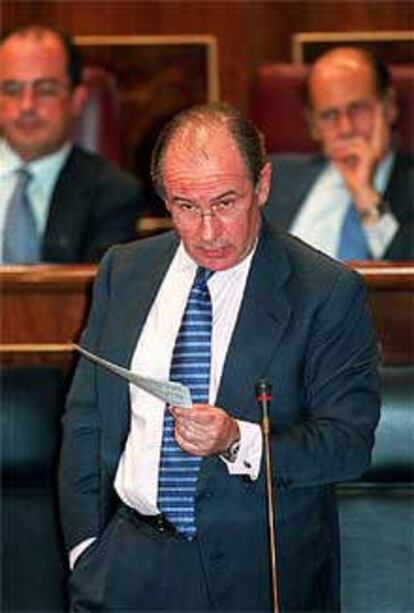

Estas reformas al Real Decreto de OPA se están realizando sin contar con el asesoramiento de la CNMV, que, de momento, no ha sido consultada, pese a que la aplicación será de su competencia. El presidente de la CNMV, Blas Calzada, afirmó recientemente que es partidario de esperar a la directiva europea que aborda estas compras. Una directiva que el pasado año acabó en la papelera del Parlamento Europeo por el rechazo alemán y donde trabajan actualmente seis técnicos, uno perteneciente al organismo supervisor español.

En el texto del borrador europeo de OPA se hace especial hincapié en evitar los blindajes accionariales de las compañías con el fin de que no puedan ser opadas. Por ello, el grupo de control de la compañía sólo con el 51% de las acciones podría estar tranquilo.

Además, la legislación europea establece que en caso de que una compañía reciba una OPA se convocará de inmediato junta general de accionistas con el objetivo de aprobarla o rechazarla. Una decisión donde cada acción daría derecho a un voto.