Argentina critica a los fondos de inversión por rechazar la reapertura del canje

El Gobierno argentino consideró hoy que los acreedores que han demandado al país suramericano y que esta tarde rechazaron su oferta de reabrir el canje buscan un trato "de total privilegio" respecto a los bonistas que sí se acogieron a las reestructuraciones de deuda de 2005 y 2010.

"Es otro intento más desde una posición netamente especulativa de lograr un tratamiento de total privilegio a costa de el 93 % de los acreedores que confió en Argentina", declaró a la agencia oficial Télam el secretario de Finanzas argentino, Adrián Cosentino.

Para Consentino, Argentina "tiene como prioridad cumplir con los acreedores que ingresaron al canje como premisa básica de cualquier solución".

Los fondos que detentan parte de la deuda no reestructurada presentaron hoy un documento al Tribunal de Apelaciones del Segundo Circuito de los tribunales federales de Estados Unidos en el que señalan que la oferta del Gobierno argentino no cumple las decisiones previas de las cortes de este país y además es muy insuficiente.

"Argentina ofrece eliminar esas obligaciones a cambio de papel nuevo, muy descontado, sin fuerza ejecutoria y que no se puede comerciar, pagadero dentro de varias décadas", afirma el documento.

"La respuesta argentina manifiesta de nuevo su desprecio a sus obligaciones, a las leyes de Estados Unidos y a las órdenes de los tribunales de EE.UU.", agrega.

Este documento es por ahora el último capítulo de la larga batalla legal que enfrenta en Nueva York al Gobierno argentino con un grupo de tenedores de bonos que rechazaron sus canjes de deuda, liderados por el fondo de inversión NML (propiedad de Elliot Management, del millonario Paul Singer).

Los querellantes rechazaron las dos reestructuraciones de deuda propuestas por Argentina después de la histórica suspensión de pagos en 2001 y reclaman recuperar el monto total de su deuda original, que asciende a los 1.330 millones de dólares, en lugar de las quitas superiores al 70 % que aceptó el 93% de los acreedores.

Argentina ofreció el pasado 29 de marzo emitir unos bonos "par", es decir, por el 100 % de la deuda original, con vencimiento en 2038 y con un interés anual de entre el 2,5 y el 5,25 %, pero solamente para los acreedores minoristas, es decir, que cuenten con una deuda inferior a los 50.000 dólares.

El país propone para los demás unas letras con descuento que tendrían vencimiento en 2033 e implicarían una rentabilidad anual del 8,28 %.

Los magistrados del tribunal de apelaciones deben decidir ahora si aceptan esta oferta, solicitan modificaciones o la rechazan.

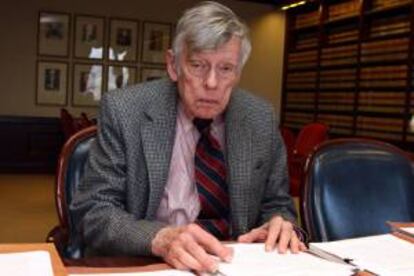

En un fallo de primera instancia, el juez Thomas Griesa determinó el pasado octubre que Argentina debía pagar a todos los bonistas y no solamente a los acreedores que aceptaron las quitas.

La Corte de Apelaciones de Nueva York suspendió posteriormente la aplicación de la sentencia de Griesa, lo que permitió a Argentina cumplir sin sobresaltos con los pagos pautados para diciembre a los acreedores que sí aceptaron la reestructuración de su deuda.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.