Banesto cumple diez años de la intervención inmerso en la batalla por el crecimiento

Conde, Romaní, Garro y Lasarte continúan en prisión tras la sentencia del Supremo

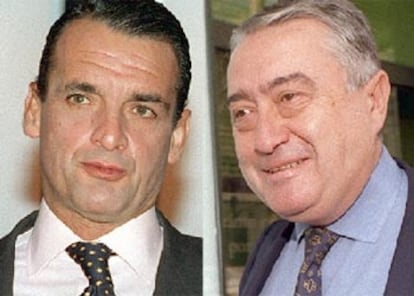

Banesto cumple 10 años de su bancarrota con cuatro de los antiguos gestores en prisión. Mario Conde, ex presidente; Arturo Romaní, ex vicepresidente, y Fernando Garro, ex director general, continúan en la cárcel, mientras que Enrique Lasarte, ex consejero delegado, está, pero en régimen abierto. El Banesto de hoy, presidido por Ana Patricia Botín, no se parece en nada al que heredó Alfredo Sáenz en 1993. Su objetivo, como cuarto banco español, es crecer con rentabilidad y recuperar cuota de mercado perdida. En 2003 ha subido un 31,26% en Bolsa.

"Lo único que se mantiene de la época de Mario Conde es el equipo ciclista, aunque ahora lo tengamos compartido con el Gobierno de las islas Baleares", comenta un directivo de Banesto. "Todo lo demás y sobre todo la forma de hacer banca es radicalmente diferente", añade.

Sin embargo, será difícil olvidar aquella mañana de histerismo del Día de los Inocentes de 1993 cuando, a las 14.15, la Comisión Nacional del Mercado de Valores, presidida por Luis Carlos Croissier, decidió suspender la cotización de Banesto. Dos horas después, Luis Ángel Rojo, gobernador del Banco de España, comunicaba a la entidad que intervenía el banco y destituía al Consejo de Administración, incluido el todopoderoso Mario Conde. De nada sirvieron sus urgentes llamadas a los principales poderes políticos, incluida la Casa Real. También fue papel mojado el plan de saneamiento presentado por el influyente banco de negocios norteamericano JP Morgan.

Las cifras de aquel drama no fueron pequeñas: 638.000 millones de pesetas (3.834 millones de euros) de agujero patrimonial y un grupo industrial, que llegó a ser el segundo más importante del país, en ruina, con pérdidas de 12.000 millones de pesetas. Pero lo más impactante fue el encarcelamiento de algunos directivos y parte de su Consejo de Administración.

La crisis de Banesto abrió dos procesos: el judicial y el administrativo. El primero se saldó en julio de 2002 con la sentencia del Supremo que elevaba de 10 a 20 años la pena de cárcel para Mario Conde y, el segundo, en febrero pasado, cuando el Banco de España acordó su inhabilitación por 20 años como banquero.

Accionistas perjudicados

La sentencia del Supremo, que revisó la anterior de la Audiencia Nacional, incrementó de 10 a 20 años la pena de cárcel de Conde. También amplió la sentencia de Rafael Pérez-Escolar, ex consejero del banco, en tres años y medio, además de condenar a cuatro años de cárcel a Jacques Hachuel y Enrique Lasarte, que habían sido absueltos por la Audiencia. Fernado Garro, ex director general, mantuvo su pena de seis años. De éstos, todos siguen en prisión excepto Pérez-Escolar y Hachuel, que fueron excarcelados por enfermedad. Además, fueron condenados a pagar 63,16 millones de euros (10.508 millones de pesetas) entre todos. Conde y Lasarte disfrutarán de permisos navideños por haber cumplido más de un tercio de su condena, algo que no sucederá en el caso de Garro y Romaní. Los afectados han recurrido al Tribunal Constitucional.

Sin duda, los más afectados por la crisis fueron los 235.160 accionistas de Banesto. La mayoría acudieron, meses antes, a una ampliación de capital de 90.000 millones de pesetas (541 millones de euros). Los accionistas fueron embaucados por la labia de Conde y los falsos números que, con el beneplácito de las autoridades, presentó ante los mercados. Tras la intervención, los títulos cayeron de 2.000 pesetas a 800.

Pero una de las peores herencias de la crisis de Banesto fue que puso en tela de juicio la eficacia de los supervisores: Banco de España, CNMV, auditores (PriceWaterhouseCoopers, en este caso) y la Dirección General de Seguros. De todos estos organismos, en donde más daño hizo la bomba Banesto fue en el Banco de España: marcó a una generación de inspectores y provocó una transformación en los modos de trabajar de la autoridad supervisora, que buscó el camino para recuperar el prestigio perdido. Tras el caso Banesto, la supervisión endureció las exigencias de información a las entidades financieras y a los auditores; intentó diferenciar al máximo las inversiones industriales con vocación de permanencia de las puramente financieras, y aclaró las relaciones entre filiales y matriz, uno de los agujeros de Banesto. Sin embargo, esta nueva actitud no ha evitado la crisis posterior de Eurobank ni, en el ámbito de los mercados financieros, supervisados por la CNMV, la de la Agencia de Valores Aragonesa (AVA), Inverbroker y Gescartera.

Resurrección

El camino para resucitar a Banesto fue llamar a un equipo de 16 ejecutivos, capitaneados por Alfredo Sáenz, todos ellos menos uno procedentes del BBV. Sin embargo, la subasta posterior, en octubre de 1994, la ganó Emilio Botín, presidente del Santander. Éste ofreció 95 pesetas más por acción que Emilio Ybarra, presidente del BBV, que perdió una oportunidad histórica de ganar terreno en banca comercial.

En esta transición ha habido dos etapas: la parte dura, una verdadera travesía del desierto, que duró hasta 1998, y los años posteriores, cuando Banesto vuelve a intentar recuperar la cuota de mercado perdida.

El equipo Sáenz se presentó el 31 de diciembre de 1998 con el saneamiento cerrado. Es decir, tapó un agujero de 638.000 millones, y colocó al banco en pie de igualdad con el resto de entidades. El saneamiento del banco se cerró oficialmente en septiembre de 1998, con la disolución de SCI Gestión, sociedad en la que se depositaron los activos dañados del Banesto de Mario Conde.

Antes, en junio de 1997 y con un año de anticipación, Banesto había cancelado el préstamo de 315.000 millones que el Fondo de Garantía de Depósitos (FGD) le había concedido para su reflotamiento. Esta rápida recuperación avivó las críticas de quienes aseguraron que se exageró el agujero contable y se valió de la gran ayuda del Fondo (aportada por los bancos, es decir, por los clientes de las entidades) para colocarse en beneficios.

Sáenz explicó que la clave de su gestión fue volcarse en el control y recuperación de créditos morosos, para lo cual se crearon equipos especiales con 6.000 personas. Así, el banco recuperó más de medio billón de pesetas.

Sin embargo, no todo consistía en limpiar. Banesto tenía que seguir vivo. Por ello, su dirección puso en marcha un completo plan de ventas de inmuebles (por 973,6 millones de euros hasta 1998) y de participaciones industriales. Banesto liquidó la Corporación Industrial y se desprendió de Agromán, Tudor, Carburos Metálicos, Asturiana del Zinc, Radiotrónica y del 10% de Antena3, que adquirió el SCH por 66,4 millones de euros.

Normalización

Este conjunto de medidas permitió que el banco pasara de pérdidas de 75,13 millones de euros en 1994 a unos beneficios netos atribuidos de 187 millones en 1997. En 2000 se normalizó más la entidad al reanudar el pago de dividendos, suspendidos desde 1992.

En la historia de Banesto hay otra fecha clave: el 13 de febrero de 2002, cuando Ana Patricia Botín toma la presidencia de la joya de la corona del grupo Santander Central Hispano. Su llegada coincide con el final del crédito fiscal que dispuso la entidad durante nueve ejercicios.

Hoy, los ejecutivos se resisten a recordar hechos de 10 años atrás. "La prueba de que eso ya es historia es que el 35% de la plantilla actual ni siquiera ha conocido al equipo de Mario Conde". Más datos: en 1993 Banesto tenía 15.438 empleados frente a los 9.779 actuales. Contaba con 2.251 oficinas y ahora tiene 1.683. La entidad concedió 12.041 millones de euros en créditos y, hasta septiembre pasado, la cifra era de 31.901 millones. El Banesto de Conde agrupaba 8.771 millones de euros en depósitos y, a 30 de septiembre pasado, contaba con 28.000 millones.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.