Cinco consejos para emprendedores en busca de la financiación más adecuada para su negocio

Antes de lanzarse a la búsqueda de capital, una ‘start-up’ ha de evaluar aspectos como cuánto control está dispuesta a ceder o tener claro que sus productos y servicios no han de ser perfectos sino útiles para los clientes. Estos aspectos y las opciones de financiación pública y privada se ampliarán en un ‘webinar’ de Sabadell HUB Empresa al que se puede acceder desde aquí

La financiación es para cualquier empresa y especialmente para las start-up el combustible que les permite seguir avanzando. En ocasiones, además, supone el empujón que necesita una buena idea de negocio para materializarse. Esa es la razón que señala Joan Riera, profesor de Innovación y Emprendimiento de la escuela de negocios ESADE, por la que el emprendedor ha de centrar buena parte de sus esfuerzos en encontrarla. Por suerte, el abanico de posibilidades de financiación para estas compañías emergentes de base tecnológica es amplio: va desde la bancaria, la opción tradicional; hasta la participación de sociedades de capital riesgo.

Cada etapa de la vida de una empresa requiere un tipo de financiación. Natalia Villora, cofundadora y directora general de flowww, que desarrolla un software de gestión, marketing, ventas y datos para el sector de la medicina estética, belleza, y salud y que participará en el webinar, explica que la financiación externa ha de estar siempre alineada con los objetivos de crecimiento de la empresa en cada etapa. El emprendedor puede partir de sus propios recursos y los de su entorno, describe Jaume Bonet, profesor de Finanzas de EADA Business School de Barcelona. Después, acceder a incubadoras y aceleradoras, donde crecerá de la mano de expertos y bajo el auspicio de grandes compañías, también a business angels, inversores individuales que guían a la start-up en su camino y, cuando han probado que su idea de negocio funciona, contar con las venture capital o sociedades de capital riesgo que le darán impulso para que se consolide.

En todo este camino, la financiación bancaria sigue siendo una opción muy utilizada entre las start-ups, especialmente entre las que se encuentran en fases avanzadas, cuando cuentan con trayectoria y avales que sostengan el crédito. El 20,9% de las pequeñas y medianas empresas (pymes), entre las que se encuentran las start-ups, acudió a alguna entidad para obtener recursos en 2023, de acuerdo con el XIII Informe sobre Financiación de la Pyme en España, elaborado por la Confederación Española de Sociedades de Garantía Recíproca (Cesgar -SGR). Además, hay entidades bancarias como Banco Sabadell que han desarrollado servicios especializados en este tipo de empresas a través de BStartup.

Ángel Buigues Pérez, director Segmento Bancario BStartup, de Banco Sabadell, explica que la financiación bancaria puede ser un buen aliado para apoyar la tesorería y las operaciones comerciales de la start-up. “Existen productos y servicios que se adaptan a la operativa de cada compañía”, detalla el especialista que también estará presente en el webinar.

Las start-ups también tienen a su disposición préstamos a través de entidades públicas como el Instituto de Crédito Oficial (ICO) o la Empresa de Innovación SA (Enisa) en condiciones favorables y que son gestionadas a través de su entidad bancaria. Nacho Liñan, miembro del departamento de Comunicación de Enisa, explica que no se piden ni avales ni garantías y se ofrecen amplios periodos de carencia y de vencimiento. “Buscamos ser una alternativa que permita a las pymes diversificar sus fuentes de financiación”, añade.

A continuación, los expertos ofrecen cinco consejos para el emprendedor novel que quiere acertar a la primera con la mejor opción para su incipiente negocio.

El entorno más cercano como garantía de confianza

Aportar su propio dinero al negocio es la mayor muestra de confianza que un emprendedor puede ofrecer a posibles inversores. Resulta obvio, señala Riera, pero no siempre se practica este primer recurso de financiación en las empresas emergentes. Lo mismo ocurre con la otra gran fórmula a la que puede recurrir el emprendedor en sus comienzos, la conocida como tres F, por su nombre en inglés, friends, family and fools (amigos, familia y locos o ingenuos, porque se trata de personas que desconocen si la empresa prosperará, pero están dispuestas, por intuición o confianza, a aportar).

El entorno del emprendedor suele poner su dinero por afecto, pero también como demostración de que el empresario no está cometiendo una locura con su proyecto, puntualiza Riera. Contar con este capital servirá para reforzar la confianza que la start-up puede generar hacia otros inversores, la mejor carta de presentación cuando se proponga acceder a incubadoras, aceleradoras o a financiación externa, por ejemplo, a través de capitales de riesgo.

Enfocarse en el dinero inteligente

En el mundo empresarial se conoce como smart money (dinero inteligente, en español) a las inversiones que vienen acompañadas de asesoramiento profesional y acceso a redes de contactos. Algo, determina Riera, “que vale mucho más que el dinero en sí”. Este tipo de inversiones resultan esenciales en las primeras etapas de desarrollo de una compañía. Llegan de la mano de las incubadoras, organizaciones que ayudan a dar forma a las ideas de negocio cuando se encuentran en fase embrionaria, y en las aceleradoras, orientadas a etapas más avanzadas del crecimiento de la start-up. Ambas proporcionan, además de capital, consejo experto y contactos que puedan contribuir al desarrollo del modelo de negocio. “Las aceleradoras se diferencian de las incubadoras en que apoyan a aquellas ideas de negocio cuya propuesta de valor se ha validado ya en el mercado”, añade el profesor.

El business angel (ángel de los negocios, en español) es otro tipo de smart money. Se trata de un inversor privado que aporta capital, contactos y actúa como mentor. Este tipo de profesional suele contribuir con su conocimiento y experiencia a concebir el prototipo del producto o del servicio, por ejemplo, o a encontrar los primeros clientes. También proporcionará prestigio al proyecto si se trata de un profesional reconocido en el sector. Existen redes de business angels que conectan a personas interesadas en invertir con emprendedores.

Tener en cuenta las necesidades del comprador

La opinión del comprador es esencial para la supervivencia de una compañía, pero mucho más si está dando sus primeros pasos, como una start-up, que precisamente se caracteriza por ofrecer soluciones revolucionarias a través de la tecnología a problemas de los consumidores. Y, aunque resulte paradójico, señala Riera, no todos los emprendedores son conscientes de ello. Corren el riesgo de enamorarse de su producto o de su idea de negocio y defenderlo a capa y espada por encima de cualquier comentario o crítica para mejorarlo, asegura el profesor de ESADE.

Esta situación se da sobre todo entre los empresarios que se han formado como ingenieros: “Disfrutan tanto del proceso de diseñar y dar forma a sus productos que se olvidan de que no deben ser perfectos, sino útiles para los usuarios”, remarca Riera. A veces ocurre que se puede tener un producto magnífico, pero no encontrar compradores, porque no está pensado para los usuarios.

Retener el control de la empresa

Bonet, de EADA Business School, avisa de que el emprendedor se enfrenta al riesgo de que su participación en el capital de su compañía se diluya a medida que permite el acceso a nuevos inversores, ya sea dentro de una aceleradora o mediante la participación de las sociedades de capital de riesgo. Esta dilución conlleva siempre una pérdida de control sobre la capacidad de decisión.

Dentro de las opciones de financiación existen unas que no diluyen el control. Es el caso de la financiación bancaria, la financiación pública (a través de organismos como ICO o Enisa) y las subvenciones. También los instrumentos mixtos como el venture debt. Esta herramienta permite al inversor registrar su contribución como préstamo y en la primera ronda de financiación convertirla en capital de la empresa, de manera que, durante los primeros años, el emprendedor no pierde dominio.

La cesión de control no va a ser igual en todas las etapas de desarrollo de la start-up. El emprendedor puede ir calibrándola según avanza el proyecto. Ningún experto se aventura a asegurar cuánta dilución es aconsejable. Depende de las expectativas del empresario. No obstante, como señala Bonet, conviene tener en cuenta que será más interesante mantener un 5% de un proyecto con futuro, que el 100% de una idea sin medios para materializarla: “Si la entrada de capital va a contribuir a desarrollar el negocio, bienvenida sea”, completa el experto.

Recordar que la mejor financiación es la de los clientes

Riera defiende una idea que muchos emprendedores no tienen en mente cuando buscan financiación y que puede ser determinante en el éxito de la start-up: la mejor fuente de capital son los clientes. “Muchas empresas emergentes tecnológicas se centran en hacer rondas de financiación para captar inversores, pero se olvidan de que su principal cometido es vender”, señala Riera. Y Bonet añade: “Lo más importante es la generación de efectivo”.

La búsqueda de financiación es importante, añade el experto, pero mucho más lo son las ventas. Por eso, el emprendedor no debe bajar la guardia y pensar que ya llegarán más adelante los clientes. Una vez conseguido un producto o servicio de utilidad, conviene acudir a ferias sectoriales e invertir en marketing, así como en SEM (search engine marketing, por sus siglas en inglés) para posicionar la marca en los buscadores de internet.

Villora, de flowww, concluye con tres consejos generales para la búsqueda de financiación a partir de su experiencia.

- El empresario debe evaluar todas las posibilidades. “Existen alternativas como préstamos o líneas de crédito. A veces es mejor crecer más lento, pero de manera sostenible, que ceder el control rápidamente.

- Debe reflexionar sobre el tipo de compañero que le conviene. “Que se asegure de que compartan los valores y visión, es fundamental sentirse respaldado”.

- Que practique la paciencia. “No ha de temer la negociación para mantener el control sobre las decisiones clave, pero, aun así, una pequeña concesión hoy puede traer grandes beneficios mañana, siempre pensando a largo plazo”, completa.

Una ley para impulsar a las empresas emergentes

Requisitos del Gobierno para ser una ‘start-up'

La Ley de Fomento del Ecosistema de Empresas Emergentes del Gobierno, conocida como Ley de start-ups, entró en vigor a finales de 2022 con el objetivo de potenciar el emprendimiento, la inversión y la atracción de talento a España. Para ello, provee de beneficios fiscales a este tipo de empresas, entre los que destacan la reducción del tipo impositivo en el impuesto de sociedades al 15% o la posibilidad de aplazar la deuda tributaria correspondiente a los dos primeros períodos impositivos en los que la base imponible sea positiva, es decir, que salga a pagar, aunque no sean consecutivos. También afecta al impuesto de la renta, para el que se mejora la exención de las stock options, que es la dispensa para empleados que reciban acciones o participaciones como parte de su remuneración.

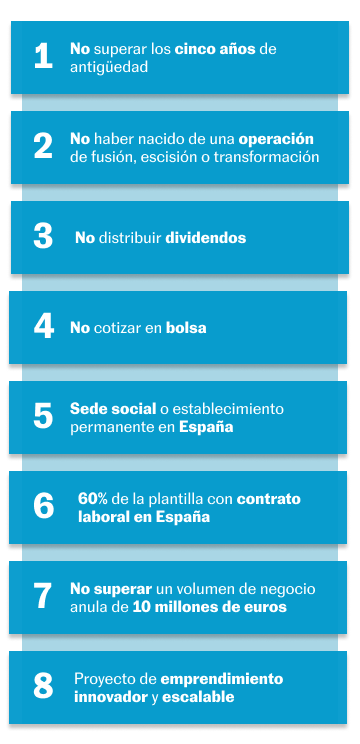

Para acceder a estas ventajas, la empresa debe cumplir una serie de requisitos entre los que se cuenta no superar los cinco años de antigüedad, no superar un volumen de negocio anual de 10 millones de euros y contar con un 60% de la plantilla con un contrato laboral en España. Hasta el 20 de agosto, se habían certificado 1.196 empresas, de acuerdo con el Ministerio de Industria y Turismo.