El tirón de las ventas apuntala los beneficios empresariales

Las compañías españolas cotizadas ganaron 22.142 millones en el primer semestre, un 19% más, gracias a la reactivación de los ingresos y a la contribución del negocio exterior

Los beneficios empresariales llevan casi tres años de mejora ininterrumpida. Sin embargo, la recuperación de las ganancias se había basado hasta ahora en los planes de choque impuestos por los gestores para contener los gastos y no tanto en la fortaleza de las ventas. Faltaba, por lo tanto, el toque de calidad que diera consistencia a las ganancias, ya que las políticas de austeridad tienen un límite. Y ese punto de inflexión ha llegado durante la temporada de presentación de los resultados del primer semestre de 2017.

Entre enero y junio pasado las compañías españolas cotizadas ganaron de forma agregada 22.142 millones de euros, según los datos depositados en la CNMV y recopilados por EL PAÍS. Esta cifra supone un incremento del 19,08% en relación con los beneficios obtenidos en el mismo periodo del año anterior. Además, la facturación conjunta de esas mismas compañías en la primera parte del ejercicio alcanzó los 266.620 millones, un 9,03% más que un año antes. Otra partida importante para calibrar la salud empresarial es el resultado bruto de explotación. Esta magnitud, que refleja la evolución del negocio orgánico (grosso modo, ingresos menos gastos, sin contar saneamientos ni extraordinarios), se situó en 35.299 millones de euros en el semestre, un 10,69% por encima del dato de 2016.

La mejora de las cuentas es la noticia más frecuente, como demuestra el hecho de que solo 13 de las 93 compañías que ya han publicado sus cifras semestrales (el plazo acaba el 1 de septiembre) cerraron el periodo en pérdidas, mientras que el 59% de ellas presentaron beneficios superiores a los de un año antes. A pesar del buen tono generalizado, sí es cierto que las sociedades de mayor tamaño tuvieron un comportamiento algo mejor. En concreto, las compañías incluidas en el Ibex 35 mejoraron sus ingresos y beneficios en un 9,78% y un 20,2%, respectivamente. Por su parte, los grupos cotizados de mediana y pequeña capitalización vieron cómo la cifra de negocio crecía un 4,29% y su resultado neto un 7,48%.

Los grupos del Ibex aumentan en un 2,11% sus plantillas

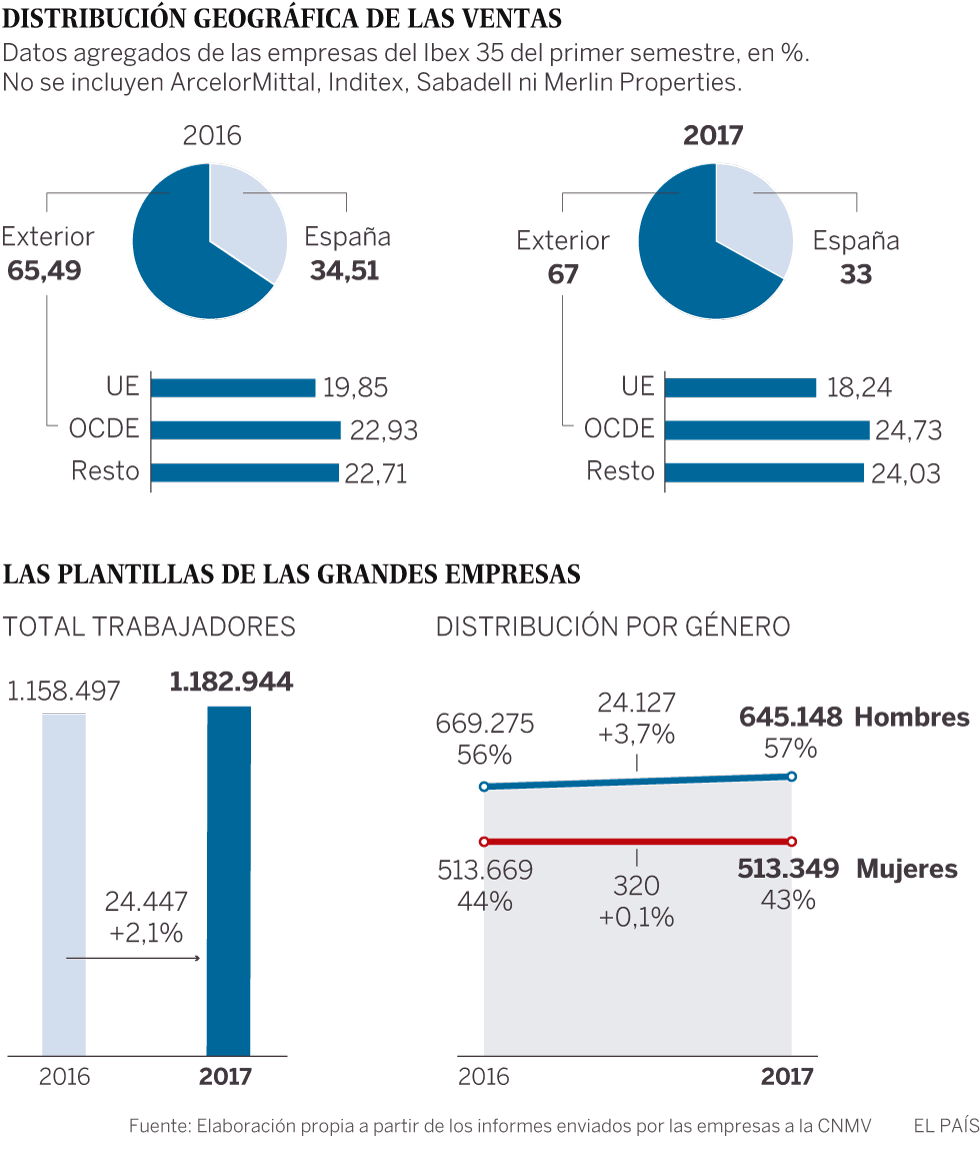

La bonanza económica y el incremento de los resultados empresariales empiezan a trasladarse al empleo de las cotizadas españolas. La plantilla media agregada de las sociedades del Ibex 35 durante el primer semestre de 2017 sumaba 1,18 millones de personas. Esta cifra supone 24.447 más (un 2,11%) sobre el número de empleados del mismo periodo del año anterior. Parte de este incremento se debe a nuevas contrataciones, pero también hay aumentos de plantillas que son producto de la incorporación de los trabajadores de empresas que han sido adquiridas.

Si se analizan las plantillas por sexos, se observa que de enero a junio ha crecido más el empleo masculino. El número de hombres en las empresas del Ibex aumentó un 3,74%, mientras que la presencia de mujeres solo se incrementó un 0,06%. Este crecimiento desigual refuerza la masculinidad de las grandes empresas españolas ya que el 58,58% de sus asalariados son hombres frente al 55,6% de un año antes. Por su parte, el peso de las mujeres retrocede del 44,31% de 2016 al 43,42% actual.

Uno de los principales motores de la creación de puestos de trabajo entre las grandes compañías españolas volvió a ser el sector de la construcción. ACS, por ejemplo, tuvo una plantilla media en el periodo analizado de 179.227 personas, un 5,9% por encima de 2016. En el caso de Ferrovial, la compañía de la familia Del Pino añadió 18.545 nóminas durante el periodo, y su fuerza laboral media fue de 96.723 individuos, un 23,72% más. También experimentó un notable crecimiento la plantilla de Acciona (11%), hasta las 35.110 personas.

En el reverso de la moneda se situó el sector financiero, que continuó reduciendo su tamaño, principalmente en las dos grandes entidades. En el caso del Banco Santander, la plantilla media en el semestre fue de 190.818 empleados, un 1,38% menos que durante el primer semestre de 2016. Más drástico aún fue el recorte laboral en el BBVA (-3,3%), que pasó de 137.463 trabajadores de promedio a 132.924. En el lado opuesto está Caixabank, que, gracias a la incorporación del portugués BPI, ha elevado en 5.350 el número de trabajadores.

En el sector bancario continúa el goteo de cierre de oficinas. Las entidades del Ibex 35 (Santander, BBVA, Caixabank, Bankia, Sabadell y Bankinter) tenían a 30 de junio pasado un total de 32.515 sucursales, tanto en España como en el exterior. Esta cifra es un 4% superior a la de un año antes, pero la cifra global está distorsionada porque el Santander asume los puntos de venta del Banco Popular tras la liquidación y posterior venta de éste y Caixabank los de BPI una vez culminada la opa por la que se hizo con el control de la entidad lusa. Analizados de forma individualizada, todos los bancos cerraron oficinas.

Diferencias por áreas

La economía española acumula 15 trimestres consecutivos de crecimiento. Esta bonanza tiene también su reflejo en el negocio local de las compañías españolas. En el caso de los grupos del Ibex 35, las ventas en España durante el primer semestre alcanzaron un valor de 66.947 millones, un 4,12% más que en 2016. A pesar de esta reactivación, la actividad doméstica sigue perdiendo peso en la aportación a los ingresos totales, debido a que la recuperación de las filiales internacionales está siendo más fuerte. La facturación exterior en el semestre de los grupos del índice selectivo alcanzó los 135.673 millones, con una mejora interanual del 11,18%. A 30 de junio pasado, la cifra de negocio exterior suponía un 67% del total frente al 65,4% de un año antes.

El comportamiento de las filiales foráneas no fue, sin embargo, homogéneo. Las ventas en los países de la Unión Europea (UE) tuvieron una evolución más bien plana, totalizando 36.966 millones de euros, un 0,03% menos. En cambio, la actividad en los mercados de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), sin incluir a los Estados europeos de esta asociación, fue muy buena, con una mejora del 17,17% de los ingresos, situándolos en 50.068 millones.

Tras un ejercicio complicado como el de 2016 por la devaluación de las monedas locales y la crisis que atravesaron algunas de las mayores economías de la región, también tuvo un comportamiento bueno en el arranque de 2017 el tradicional granero de ventas de las empresas españolas: América Latina. De acuerdo con la nomenclatura del informe oficial de resultados que tienen que enviar las compañías a la CNMV, la facturación en la zona denominada como “resto de países”, y que incluye sobre todo los negocios latinoamericanos, aumentó un 14%, hasta situarse en 48.637 millones. Tras esta evolución, el peso de las ventas en la UE de los grupos del Ibex se situó en el 18,24% del total, los países de la OCDE aportaron el 24,73%, mientras que el grupo de países encuadrados en la categoría “resto” supusieron el 24%.

Desde el punto de vista sectorial, los bancos han sido los grandes protagonistas de la temporada de resultados semestrales. Si desde que empezó la crisis las cuentas de las entidades fueron el mayor lastre para los beneficios globales debido a la caída del crédito, a la erosión de los márgenes por el desplome de los tipos de interés y, sobre todo, a los cuantiosos saneamientos consecuencia de su exposición al negocio inmobiliario, ahora empiezan a detectarse síntomas de mejora.

Los cinco grandes bancos nacionales (Santander —ya con Popular— más BBVA, CaixaBank, Sabadell y Bankia) ganaron de enero a junio pasado 7.726 millones de euros, un 20,5% más que hace un año. Además, esta recuperación estuvo respaldada por el margen de intereses. Este ratio, que es el auténtico termómetro de la salud bancaria ya que muestra la diferencia entre lo que se ingresa por prestar dinero y lo que se tiene que pagar por captar recursos (depósitos o financiación mayorista), aumentó un 8%, hasta los 30.983 millones.

La vuelta a la normalidad en el negocio bancario ha aupado al Santander al liderazgo por beneficio en la Bolsa española. La entidad presidida por Ana Botín ganó 3.615 millones, un 24,2% más, y su margen de intereses creció un 12%, situándose en 17.007 millones. Por áreas geográficas, Brasil se mantiene como el principal motor de los resultados del Santander, aportando el 26% del beneficio neto, con una mejora del resultado del 32% (sin el efecto divisa), hasta los 1.244 millones.

El segundo puesto en la clasificación de ganancias fue para otro banco, en este caso el BBVA. La entidad presidida por Francisco González logró un beneficio de 2.306 millones hasta julio, un 26% más. El BBVA atribuye este buen resultado a la evolución de los ingresos recurrentes, la moderación de los gastos de explotación y la reducción de los saneamientos. México, que ganó 1.080 millones, se consolida como la locomotora del grupo y aporta el 39,9% del beneficio. España, incluyendo la unidad inmobiliaria, supone el 17,7% del resultado atribuido y Turquía el 13,8%.

Cifras de acero

El semestre también fue muy bueno para las compañías siderúrgicas gracias a la recuperación de las ventas y del precio del acero por la mayor demanda mundial. Este contexto catapultó los beneficios de ArcelorMittal, que se multiplicaron por tres en el periodo, hasta alcanzar los 2.020 millones de euros. Con este resultado neto la multinacional con sede en Luxemburgo se situó en el tercer puesto en el ranking de ganancias. Otra prueba del buen momento que atraviesan las acereras son las cifras presentadas por Acerinox. La compañía ganó 150 millones en el semestre, cuando en el mismo periodo del año anterior su resultado neto no llegó a nueve millones.

Los otros pesos pesados del Ibex 35, con la excepción de las compañías eléctricas, también disfrutaron de un buen semestre. Telefónica, por ejemplo, incrementó su beneficio en un 29%, hasta los 1.600 millones de euros, impulsado por el crecimiento de los ingresos en todos los segmentos de servicio, especialmente los datos móviles, y por el repunte en Brasil y el resto de Latinoamérica. Los ingresos de la operadora crecieron un 3,4%, hasta los 26.091 millones de euros, y el resultado bruto operativo (Oibda) alcanzó los 8.179 millones de euros, un 5,5% más.

En el caso de Repsol, las ganancias se dispararon un 65%, hasta los 1.056 millones, a pesar de que durante el semestre el precio del petróleo se mantuvo en un rango bajo de precios. La producción media de hidrocarburos de la compañía presidida por Antonio Brufau en los seis primeros meses del año fue de 684.900 barriles equivalentes de petróleo al día, en línea con sus objetivos establecidos al comienzo del año.

En el lado negativo, una de las mayores caídas en el beneficio la tuvo Acciona. La compañía controlada por la familia Entrecanales ganó 80 millones de euros hasta junio, un 86% menos. Este recorte del resultado neto se debió a la ausencia de atípicos. Acciona explicó que en el primer semestre del año pasado registró unos extraordinarios positivos de 552 millones de euros derivados de las plusvalías generadas por la integración de Acciona Windpower con Nordex.

La deuda sigue a la baja

A pesar de que la economía mejora, la relación de las empresas españolas con la deuda se asemeja a la que tienen los alemanes con la inflación: les trae tan malos recuerdos que no quieren oír hablar de ella. Es cierto que el proceso de desapalancamiento ha echado el freno y ya no alcanza el ritmo de hace unos años, pero los compromisos financieros se mantienen a raya, con una tendencia todavía a la baja.

El estallido de la crisis cogió a muchas compañías españolas con el balance muy cargado de préstamos. Antes de la Gran Recesión, la deuda se veía como un instrumento óptimo para acelerar el crecimiento corporativo. Sin embargo, el mercado se dio la vuelta por completo cuando llegaron los problemas, y analistas, inversores y agencias de calificación crediticia penalizaron con dureza a los grupos más apalancados. Consecuencia de ello, los gestores se han afanado durante el último lustro por el recorte de costes y las desinversiones como vía para recuperar el equilibrio financiero. A 30 de junio de este año la deuda neta de los grupos industriales del Ibex 35 era de 190.784 millones de euros. Esta cantidad supone un descenso del 2,1% frente a los 194.784 millones de un año antes.

La compañía con más deuda en términos absolutos del índice selectivo es Telefónica. Los compromisos de la operadora ascienden a 48.487 millones de euros. En el primer semestre la compañía recortó su deuda en un 7,1% y el presidente, José María Álvarez Pallete, destacó que el crecimiento logrado en el periodo se logró “con un balance más fuerte, tras duplicar el flujo de caja libre en los últimos 12 meses y reducir la deuda neta en 5.000 millones de euros, considerando la venta de la participación en Telxius”.

La compañía que más trabajó para reducir su apalancamiento durante el semestre fue ACS. La constructora de Florentino Pérez cerró el periodo con un endeudamiento de 1.654 millones de euros, un 55% inferior al de un año antes.

A pesar de que las cifras globales apuntan a una bajada de la deuda, también hubo numerosas compañías que incrementaron sus compromisos durante la primera parte del ejercicio. Entre ellas destacan los casos de Enagás y Grifols. La empresa de distribución energética tenía a 30 de junio pasado una deuda de 5.177 millones, un 28% superior a la de 2006. Por su parte, el fabricante de hemoderivados elevó su apalancamiento en un 27%, situándolo en 5.440 millones.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.