La banca española afronta la crisis con el nivel de capital más bajo de Europa

La Autoridad Bancaria Europea (EBA) publica un ejercicio de transparencia con un análisis sobre 127 entidades financieras de la UE y afirma que el sector está más fuerte que en la crisis de 2008

La Autoridad Bancaria Europea (EBA, por sus siglas en inglés), ha publicado este lunes el séptimo ejercicio de transparencia en toda la UE. La EBA realiza esta divulgación de datos para conocer cómo está la banca ante la crisis de la covid-19, con datos a 31 de diciembre de 2019. Según la EBA, “los datos confirman que el sector bancario de la UE entró en la crisis con posiciones de capital sólidas y una mejor calidad de los activos, pero también muestra la importante dispersión entre los bancos”.

Precisamente en esta dispersión de datos destaca negativamente el sector español, que ha entrado en la crisis con una ratio de capital de máxima calidad, denominado CET 1 fully loaded, del 11,9%, el más bajo de los 27 países analizados e inferior a la media europea, situada en el 14,8%. Este es un problema tradicional en la banca española que se justifica diciendo que el negocio predominante es minorista, es decir, de pequeños clientes, que tiene una volatilidad menor y, por lo tanto, necesita menos recursos propios que la banca de inversión, por ejemplo.

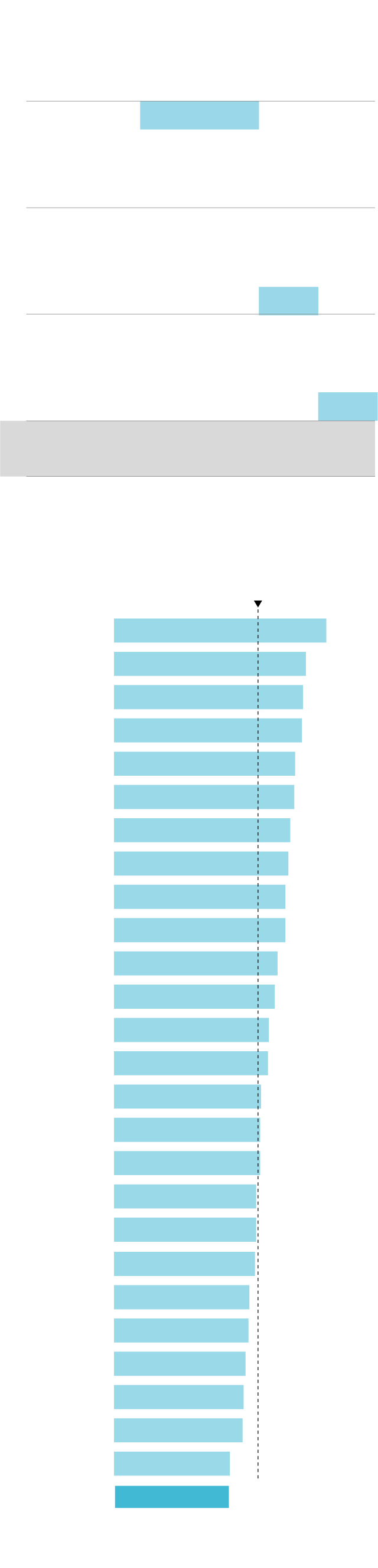

Ejercicio de transparencia de la EBA

En %

Cobertura

mora

Solvencia*

Morosidad

Eficiencia

16,9

13,8

13,4

13,0

12,3

12,0

12,0

11,7

11,7

11,6

11,4

11,4

11,9

14,8

2,20

4,20

4,50

3,10

5,90

2,50

3,50

3,50

3,40

2,40

3,50

2,90

3,2

2,7

37,9

44,3

41,2

39,5

39,0

38,9

39,9

50,7

37,6

32,5

40,2

42,4

42,9

44,7

62,9

54,3

57,3

61,8

53,1

73,4

77,6

50,3

65,3

49,8

73,6

47,6

52,7

64,0

Kutxabank

Unicaja Banco

BFA

Liberbank

B.Crédito Soc. Coop.

Abanca Holding Fin.

CaixaBank

BBVA

Banco de Sabadell

Bankinter

Ibercaja

Santander

Media España

Media Europa

(*) CET1 Fully Loaded

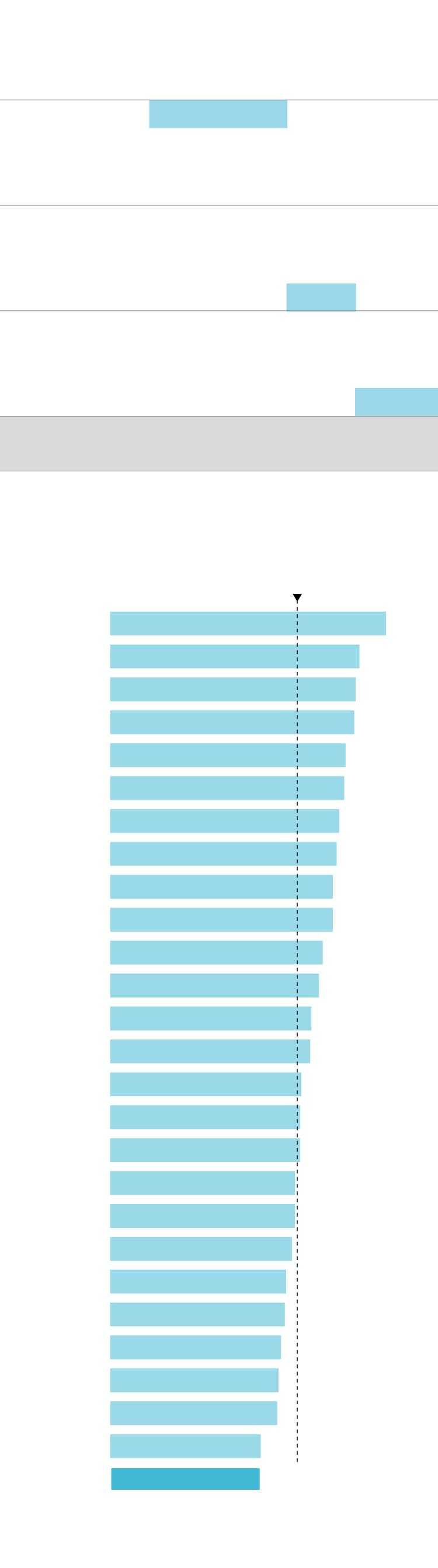

Nivel de capital de máxima calidad

por países

Media UE 14,8%

Islandia

Malta

Bélgica

Luxemburgo

Estonia

Letonia

Noruega

Dinamarca

Suecia

Finlandia

Irlanda

Países Bajos

Polonia

Eslovenia

Rumania

Chipre

Lituania

Reino Unido

Francia

Alemania

Austria

Hungría

Portugal

Grecia

Italia

Bulgaria

España

21,8

19,7

19,4

19,3

18,6

18,5

18,1

17,9

17,6

17,6

16,8

16,5

15,9

15,8

15,1

15,0

15,0

14,6

14,6

14,5

13,9

13,8

13,5

13,3

13,2

11,9

11,9

Fuente: European Banking Authority (EBA)

EL PAÍS

Ejercicio de transparencia de la EBA

En %

Cobertura

mora

Solvencia*

Morosidad

Eficiencia

16,9

13,8

13,4

13,0

12,3

12,0

12,0

11,7

11,7

11,6

11,4

11,4

11,9

14,8

2,20

4,20

4,50

3,10

5,90

2,50

3,50

3,50

3,40

2,40

3,50

2,90

3,2

2,7

37,9

44,3

41,2

39,5

39,0

38,9

39,9

50,7

37,6

32,5

40,2

42,4

42,9

44,7

62,9

54,3

57,3

61,8

53,1

73,4

77,6

50,3

65,3

49,8

73,6

47,6

52,7

64,0

Kutxabank

Unicaja Banco

BFA

Liberbank

B.Crédito Soc. Coop.

Abanca Holding Fin.

CaixaBank

BBVA

Banco de Sabadell

Bankinter

Ibercaja

Santander

Media España

Media Europa

(*) CET1 Fully Loaded

Nivel de capital de máxima calidad por países

Media UE 14,8%

Islandia

Malta

Bélgica

Luxemburgo

Estonia

Letonia

Noruega

Dinamarca

Suecia

Finlandia

Irlanda

Países Bajos

Polonia

Eslovenia

Rumania

Chipre

Lituania

Reino Unido

Francia

Alemania

Austria

Hungría

Portugal

Grecia

Italia

Bulgaria

España

21,8

19,7

19,4

19,3

18,6

18,5

18,1

17,9

17,6

17,6

16,8

16,5

15,9

15,8

15,1

15,0

15,0

14,6

14,6

14,5

13,9

13,8

13,5

13,3

13,2

11,9

11,9

Fuente: European Banking Authority (EBA)

EL PAÍS

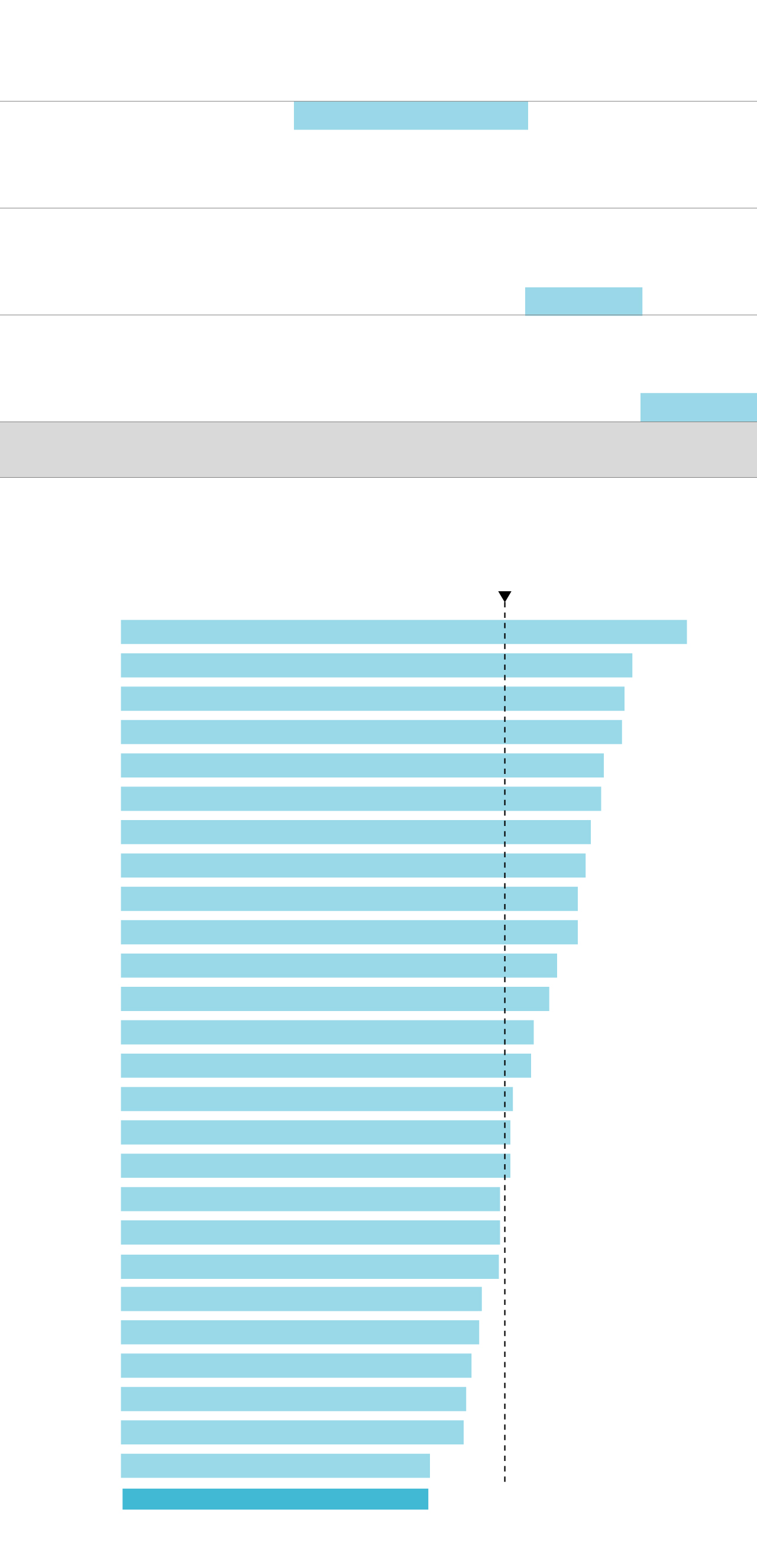

Ejercicio de transparencia de la EBA

En %

Cobertura

mora

Solvencia*

Morosidad

Eficiencia

16,9

13,8

13,4

13,0

12,3

12,0

12,0

11,7

11,7

11,6

11,4

11,4

11,9

14,8

2,20

4,20

4,50

3,10

5,90

2,50

3,50

3,50

3,40

2,40

3,50

2,90

3,2

2,7

37,9

44,3

41,2

39,5

39,0

38,9

39,9

50,7

37,6

32,5

40,2

42,4

42,9

44,7

62,9

54,3

57,3

61,8

53,1

73,4

77,6

50,3

65,3

49,8

73,6

47,6

52,7

64,0

Kutxabank

Unicaja Banco

BFA Tenedora de Acciones

Liberbank

Banco de Crédito Soc. Coop.

Abanca Holding Financiero

CaixaBank

BBVA

Banco de Sabadell

Bankinter

Ibercaja

Santander

Media España

Media Europa

(*) CET1 Fully Loaded

Nivel de capital de máxima calidad por países

Media UE 14,8%

Islandia

Malta

Bélgica

Luxemburgo

Estonia

Letonia

Noruega

Dinamarca

Suecia

Finlandia

Irlanda

Países Bajos

Polonia

Eslovenia

Rumania

Chipre

Lituania

Reino Unido

Francia

Alemania

Austria

Hungría

Portugal

Grecia

Italia

Bulgaria

España

21,8

19,7

19,4

19,3

18,6

18,5

18,1

17,9

17,6

17,6

16,8

16,5

15,9

15,8

15,1

15,0

15,0

14,6

14,6

14,5

13,9

13,8

13,5

13,3

13,2

11,9

11,9

Fuente: European Banking Authority (EBA)

EL PAÍS

El capital de los bancos españoles solo está igualado al de los búlgaros, y queda en una ratio inferior a la de los italianos, con el 13,2%, o los alemanes, con el 14,5%, que es similar a la que tienen los franceses. En este caso se han analizado los 12 bancos más grandes: Santander, BBVA, CaixaBank, Sabadell, Bankia, Bankinter, Cajamar, Kutxabank, Liberbank, Unicaja, Abanca e Ibercaja.

Por esta razón, para reforzar su capital, los supervisores europeos han prohibido a las entidades repartir dividendos con cargo al ejercicio 2020 e incluso, en el caso del Santander, también ha suspendido el complementario de 2019.

Sin embargo, hay matices en esta situación. “La banca española está a la cola en capital CET 1, pero si comparamos con la ratio de apalancamiento, que en definitiva relaciona el capital con el tamaño del banco, España supera ampliamente la media europea, es decir tenemos más volumen de capital que los principales sectores bancarios de la UE”, según Fernando Rojas, consultor del área de banca de AFI.

Exposición media de los bancos a la deuda soberana

Otro dato relevante de este informe es la exposición a la deuda soberana que tienen los bancos de cada país. “En esta clasificación el sector está en la media tanto por posesión de bonos soberanos nacionales como por el peso de las carteras en los balances. En cuanto a la exposición a la deuda nacional, esta representa el 50% de las carteras de los bancos, y el volumen de carteras representa el 13% de sus activos. Estos porcentajes puede que aumenten en esta crisis por las compras que han realizado las entidades en estos primeros cinco meses de 2020”, añade Rojas.

Antonio Madera, responsable de instituciones soberanas y financieras de Axesor Rating, indica que la banca española “sigue con problemas de rentabilidad que se mantendrán en el medio plazo”. Madera destaca que una de los aspectos más interesantes del informe de la EBA es el análisis de la exposición que cada entidad tiene a los sectores que, a priori, están más expuestos a la pandemia: comercio, transporte y hostelería.

"Los datos ponen de manifiesto que la banca española mantiene una exposición del 30% del crédito total a los sectores de más riesgo, si bien Abanca, BBVA y Bankinter están a la cabeza. No obstante, hay que tener en cuenta que estas entidades parten con fundamentales más sólidos, una menor morosidad y una rentabilidad superior a la media española y europea, lo que les ayudará a contener en mayor medida los efectos negativos de este shock”, añaden desde Axesor.

Kutxabank, la más solvente

Entre las entidades españolas supervisadas por el Banco Central Europeo (BCE), Kutxabank lidera por sexto año consecutivo la clasificación de solvencia, con un CET 1 fully loaded del 16,94%. Con esta ratio, la entidad vasca afirma “que se amplía la diferencia con el resto del sector” y se sitúa “como la mejor de la banca española y única entidad por encima de la media europea”. Le siguen Unicaja, con el 13,8%, y BFA, la matriz de Bankia, con el 13,4%. En la cola está el Santander, con el 11,4%, igual que Ibercaja, mientras que Bankinter está con el 11,6%.

En cuanto a la morosidad, la banca española también tiene una ratio peor que la media: el 3,2% frente al 2,7% de la UE. En este caso no es el país peor situado, ni mucho menos, ya que los bancos griegos están en el 35% y los belgas en el 18%. No obstante, desde AFI se apunta que la situación en morosidad ha mejorado considerablemente en los últimos seis años.

José Manuel Campa, presidente de la EBA, dijo que este tipo de pruebas "es crucial en momentos de mayor incertidumbre. La difusión de los datos de los bancos complementa nuestro monitoreo continuo de los riesgos y vulnerabilidades en el sector bancario y contribuye a preservar la estabilidad financiera en el mercado único ".

En su opinión, “el contexto de una crisis de salud sin precedentes, los datos de transparencia en toda la UE confirman que los bancos ingresaron a este período desafiante en una posición más sólida que en crisis anteriores. En comparación con la crisis financiera global en 2008-2009, los bancos ahora tienen mayores reservas de capital y liquidez".

Los bancos de la UE informaron de un aumento de los índices de capital en 2019. El índice ponderado de capital CET1 promedio ponderado de la UE estaba en 14.8% a partir del cuarto trimestre de 2019, alrededor de 40 puntos básicos más alto que el tercer trimestre de 2019. La tendencia fue respaldada por un mayor capital, pero también reduciendo riesgos. A diciembre de 2019, el 75% de los bancos informaron de un índice de capital CET1 fully loaded superior al 13.4% y todos los bancos informaron de un índice superior al 11%, muy por encima de los requisitos reglamentarios.

Información sobre el coronavirus

- Aquí puede seguir la última hora sobre la evolución de la pandemia

- Así evoluciona la curva del coronavirus en España y en cada autonomía

- Preguntas y respuestas sobre el coronavirus

- Guía de actuación ante la enfermedad

- En caso de tener síntomas, estos son los teléfonos que se han habilitado en cada comunidad

- Pinche aquí para suscribirse a la newsletter diaria sobre la pandemia

Sobre la firma