Así cambia el ahorro para la jubilación

El Gobierno quiere impulsar los planes de pensiones colectivos de empresa a costa de penalizar los planes individuales

La campaña de planes de pensiones es tan navideña como el turrón de Jijona, el sorteo del Gordo de la Lotería o los villancicos. Cada año, bancos y aseguradoras sacan toda su artillería publicitaria en diciembre para captar a ahorradores que metan dinero en planes, para que los ya clientes hagan aportaciones extra o para robar planes de la competencia. Sin embargo, las cosas están cambiando, y es posible que esta sea la última campaña de planes de la historia.

Los planes de pensiones son un vehículo de inversión colectiva similar a los fondos de inversión: agrupan a muchos particulares para que un gestor compre en su nombre activos financieros, sobre todo bonos y acciones. La gran diferencia está en la disponibilidad y en la fiscalidad.

Las participaciones en fondos se pueden vender en cualquier momento (la gestora debe devolver el dinero en unos pocos días). En cambio, en los planes de pensiones solo se puede rescatar lo invertido cuando llega el momento de la jubilación, o bajo algunos supuestos especiales (enfermedad grave, riesgo de desahucio, paro de larga duración...). Además, a partir de 2025 también se podrán retirar las aportaciones que tengan más de 10 años de antigüedad.

La otra gran diferencia es fiscal. En los fondos de inversión solo se pasa por Hacienda cuando se venden. Entonces, las plusvalías obtenidas (si es que las hay), tributan como ganancias patrimoniales, con tipos que van del 19% al 23%, según el importe.

En los planes de pensiones, el esquema es muy diferente. Las aportaciones realizadas se descuentan de la base imponible del Impuesto sobre la Renta. Si un año aportas 1.000 euros, al hacer el IRPF, si ganas 18.000 euros solo deberás tributar por 17.000. Luego, cuando se rescata, todo computa como rendimiento del trabajo (con unos tipos marginales que hoy por hoy van del 19% al 47%). En puridad, no es una desgravación, sino un diferimiento fiscal. El Estado incentiva esta forma de ahorro para la jubilación retrasando el cobro de impuestos hasta que llega el momento de retirar el dinero.

Alternativas en el ahorro-previsión

Fondos. Aunque la fiscalidad es muy diferente a la de los planes de pensiones, si la inversión se mantiene a largo plazo el impacto tributario no es tan grande. Sobre todo en el caso de rentas medias. La opción más recomendada es meter el dinero en carteras de fondos e ir modulando el riesgo a lo largo de los años (cuanto más cerca de la jubilación, menos Bolsa y más bonos). En caso de necesitar algo de dinero, se pueden ir vendiendo los fondos que tengan minusvalías, o los que tienen menos plusvalías acumuladas, para reducir el impacto fiscal. A largo plazo es importante analizar bien las comisiones que se están pagando, y no tratar de ser más astutos que los mercados financieros. La literatura académica ha demostrado que la mejor opción es estar siempre invertido al máximo (dentro de las opciones de cada uno) y hacer aportaciones periódicas.

Planes de previsión asegurados. Son seguros de vida-ahorro que facilitan acumular un ahorro para complementar la pensión pública en el momento de la jubilación y cuya prestación se puede cobrar en forma de renta o de capital. Las aportaciones tienen los mismos límites que los planes de pensiones, 2.000 euros en este año y 1.500 euros a partir del año próximo. El límite máximo de aportación anual para un ahorrador se considera de forma conjunta con el plan individual.

PIAS. Los planes individuales de ahorro sistemático (PIAS) son otro instrumento pensado para acumular un capital a largo plazo. A diferencia de los PPA, pueden ser rescatados en cualquier momento. Si el dinero se mantiene al menos cinco años, al rescatarlo las plusvalías no tributan. Ahora bien, la rentabilidad anual está en el 0,4%.

Dentro de los planes de pensiones, hay dos tipologías. Los planes individuales, en los que cualquiera puede poner dinero, y que presentan unas comisiones relativamente altas. Y los planes de empleo, también llamados planes colectivos, que se crean en el marco de la negociación colectiva, y en los que la empresa o una administración pública ponen dinero para completar las pensiones públicas de sus trabajadores.

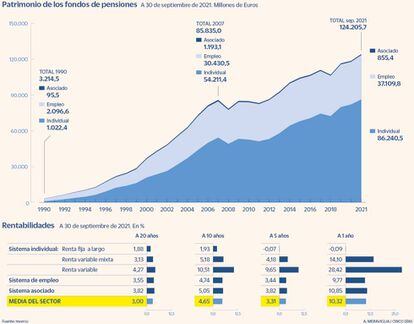

Tras más de 25 años de desarrollo de estas figuras, los planes que más han crecido son los individuales, que acumulan 86.000 millones de euros. Los planes colectivos suman 30.000 millones de euros, y llevan varios años menguando. La suma de los dos tipos de vehículos es relativamente baja si se tiene en cuenta el nivel de ahorro para la jubilación de la inmensa mayoría de países de nuestro entorno.

El Gobierno de Pedro Sánchez quiere rediseñar profundamente la industria de planes de pensiones. En el Ejecutivo consideran que los planes individuales han sido un vehículo utilizado por las rentas más altas para hacer arbitraje fiscal: durante la vida laboral los marginales del IRPF son más altos (en algunas autonomías se llega a superar el 50%), mientras que en la jubilación se gana menos y se tributa menos. Además, argumentan que la banca se ha aprovechado de este mercado cautivo para aplicar comisiones muy caras. La comisión media de un plan individual es hoy del 1,16%, cinco veces más que los de empleo, del 0,23%.

La forma de atajar la cuestión ha sido revisando los topes de aportación y consiguiente desgravación en los planes individuales. Si hace dos años eran 8.000 euros anuales, para el ejercicio que finaliza ahora el tope se ha bajado a 2.000 euros y para el año que viene serán tan solo 1.500 euros. En cambio, a los planes colectivos se podrán aportar 8.500 euros (5.750 euros en el caso de los autónomos). Ángel Martínez-Aldama, presidente de Inverco, la patronal de planes y fondos de inversión, explica que estas nuevas limitaciones en los planes individuales “van a provocar que el volumen de aportaciones vaya a caer este año cerca de un 40%, porque muchos ahorradores no tienen alternativa en productos para la jubilación”.

En paralelo a los ajustes fiscales, el Ministerio de Inclusión, Seguridad Social y Migraciones, ha impulsado un proyecto de ley para fomentar los planes colectivos. Lo hará con una nueva figura, los planes de empleo simplificados, un tipo de vehículo que podrán contratar, no solo las grandes corporaciones y Administraciones Públicas, como ocurría hasta ahora, sino también las pequeñas y medianas empresas, y los autónomos.

Esta normativa, que en las próximas semanas va a comenzar su tramitación parlamentaria, contempla que las asociaciones de autónomos, los colegios profesionales o las mutualidades de previsión social podrán promover estos planes colectivos. Realmente, existe ya una figura muy similar, los planes de pensiones del sistema asociado, pero siempre ha sido residual (solo hay acumulados 800 millones de euros).

Rafael Varela, consejero delegado de la gestora Buy & Hold, considera positivo que se potencien los planes de pensiones colectivos. “pero se ha hecho de una forma precipitada, porque se ha recortado drásticamente el límite de aportación en los individuales sin que esté creada aún la nueva infraestructura de planes de empleo simplificados”, explica.

Los nuevos planes de empleo simplificados invertirán a su vez en una figura nueva, los fondos de pensiones de empleo de promoción pública (FPEPP), que tendrán unas comisiones bajas y un mínimo enfoque de inversión sostenible. De acuerdo con el borrador actual, habrá unas 24 gestoras que podrán presentar al Ministerio de Seguridad Social dos o tres planes FPEPP. Cuando el nuevo sistema empiece a andar, el plan de pensiones simplificado de los camioneros andaluces, por ejemplo, podrá invertir en el FPEPP Unicaja Futuro o el plan del Colegio de Registradores de Cataluña en el FPEPP de la Mutualidad de la Abogacía.

El Gobierno se ha comprometido a que la nueva normativa sobre planes de pensiones esté lista en junio, aunque el sector es escéptico y descuenta que hasta 2023 no se podrán hacer aportaciones en los nuevos planes simplificados.

Mientras se termina de configurar este nuevo sistema, los ahorradores españoles se han tenido que conformar este año con aportar como mucho 2.000 euros al plan de pensiones individual (salvo en los pocos casos en que su empresa tenga un plan colectivo y estén pactadas aportaciones).

Bonificaciones y costes

Santander, BBVA y CaixaBank, los líderes del sector, tienen campañas específicas de bonificación, que llegan a pagar hasta un 4% del importe traspasado. En CaixaBank, para conseguir el máximo, hay que transferir más de 60.000 euros en planes. También ofrecen regalos como televisores Samsung y sorteos de iPhones 13.

Ahora bien, el truco de estos ganchos comerciales está en la letra pequeña. Kevin Koh, jefe de asignación de activos de Finizens, ha analizado 53 planes de pensiones individuales sujetos a promoción de los tres grandes bancos españoles. “Hemos comprobado que 40 de ellos, es decir, el 75%, aplican la comisión de gestión máxima permitida por ley”, explica. Además, todas estas entidades exigen periodos de permanencia de más de seis años. Es decir, que te dan un regalo a cambio de cobrarte comisiones caras durante mucho tiempo.

De acuerdo con los cálculos realizados por Koh, un inversor que se llevara 60.000 euros de su plan a CaixaBank percibiría una bonificación de 2.400 euros, pero estaría pagando 7.100 euros en comisiones a lo largo de seis años (la comisión media en los planes sujetos a promoción es del 1,42% anual).

Las comisiones caras no tienen por qué significar que el plan va a ir mal. El CaixaBank Tendencias es uno de los planes individuales que más dinero ha captado este año y en los últimos cinco ejercicios se ha revalorizado un 74%. Pero, dados dos planes muy similares, el que tiene mayores comisiones acaba rindiendo menos.

Cada vez hay más alternativas baratas a los planes de pensiones de la banca. La mencionada Finizens, tiene planes de pensiones con una comisión del 0,45%, con diferentes niveles de riesgo. Un nivel de costes muy similar a Indexa Capital (0,44%).

Myinvestors, controlada por Andbank, tiene productos incluso más baratos: el Myinvestor Indexado Global y el Myinvestor S&P 500, con una comisión agregada del 0,38%.Dentro de los nuevo jugadores, que apuestan por planes de pensiones que invierten en productos indexados, lo que hace que tengan unos costes muy bajos, también se encuentran Inbestme, Finletic... con comisiones totales por debajo del 0,6% (es decir, la mitad que las de los bancos).

Hasta que lleguen los planes de empleo simplificados (hay que recordar que los tendrán que impulsar empresas muy pequeñas), los máximos de aportación en los individuales van a ser muy escasos (solo 125 mensuales a partir de enero, 1.500 euros al año). Por eso, los expertos recomiendan canalizar mientras tanto el ahorro-previsión a otros productos, como los fondos de inversión.

Hay que recordar que en los fondos no se tributa hasta que se vende y que se puede mover el dinero de unos fondos a otros sin pagar por las plusvalías que se van generando. Dado que se trata de ahorrar para completar la pensión pública de jubilación, se trata de una inversión a muy largo plazo, por lo que lo conveniente es elegir productos donde predomine la Bolsa. Si se trata de carteras de fondos indexados, las comisiones serán bajas y, llegado el momento, se podrán vender primero los fondos que tengan acumuladas menos plusvalías, para optimizar la factura fiscal.

Sobre la firma