La banca se juega en el Supremo los intereses de 14.000 millones en crédito de tarjetas

El alto tribunal dirá si los intereses, que rondan el 20%, son usureros; el caso abordado es el de WiZink pero afectará a todo el sector

Los altos directivos de la banca española vuelven a vivir estos días pendientes del calendario judicial. Como ya ocurriera con asuntos como las cláusulas suelo, el reparto de gastos hipotecarios o los créditos multidivisa, el sector se encuentra expectante ahora ante dos nuevos fallos. De un lado, el pronunciamiento del Tribunal de Justicia de la UE (TJUE) sobre el polémico índice hipotecario IRPH, previsto para comienzos de marzo. Y, antes de eso, de la resolución que el Tribunal Supremo emita, previsiblemente, este miércoles sobre el posible carácter usurero de los tipos de interés aplicados a los préstamos ligados a tarjetas. El sector patrio se juega la rentabilidad de unos 14.000 millones en créditos.

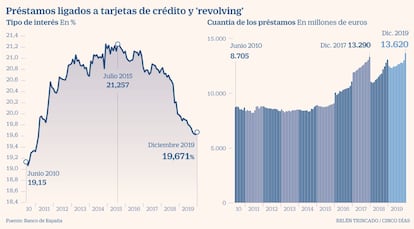

En concreto, el volumen total de nuevos préstamos al consumo concedidos a través de tarjetas ascendía a cierre de 2019 a 13.620 millones de euros, según los datos recopilados por el Banco de España. Se trata de una cifra récord, la más alta registrada en la serie histórica que maneja el supervisor financiero, que arranca en 2010.

El tipo de interés medio de los nuevos préstamos de este tipo que se conceden se situaba el pasado diciembre en el 19,67%. Aunque se trata de un umbral comparativamente bajo con el máximo alcanzado en julio de 2015, del 21,25%, hay que tener en cuenta que si la banca ha rebajado ligeramente su coste desde entonces ha sido a costa de ganar volumen con unas operaciones altamente rentables que permiten a las entidades compensar la pérdida de margen de otros negocios tradicionales.

Más allá, el dato supone una media, lo que indica que hay créditos ligados a tarjetas a tipos muy superiores. Así ocurre especialmente con los préstamos de las denominadas tarjetas revolving, que permiten al cliente elegir las cuotas a devolver mensualmente con el riesgo de que su elevado coste termine por convertir la deuda en perpetua, como alertó hace unos meses a los consumidores el Banco de España. En la práctica, son líneas de crédito: la amortización implica instantáneamente la liberación de más crédito para el cliente.

Este producto “esconde tipos de interés altísimos, por u lado, y la práctica imposibilidad de amortizar capital si se elige una cuota baja”, explican desde Agencia Negociadora, donde apuntan a un tipo de interés medio del 25% en las tarjetas revolving y a un creciente peso dentro del sector de crédito de tarjetas. También se conceden intereses a plazo, en los que la deuda tiene una vigencia concreta. Eso sí, a tipos estratosféricos.

El fallo del Supremo se centrará en los intereses de los préstamos con tarjeta. En concreto, aborda un crédito de WiZink al 27%, si bien su dictamen afectará a todas las entidades financieras y al conjunto del crédito ligado a estos plásticos.

El banco propiedad de Värde, que gestiona unos 3.400 millones de créditos de tarjetas, es el principal afectado, puesto que es su gran línea de negocio. Sus problemas arrancaron en 2015, cuando el propio Supremo obligó en una sentencia a anular una línea de crédito al 24,6%, por ser “más del doble del interés medio de los créditos”. Esto ha dado poder a los clientes, que están ganando mayoritariamente los juicios en primera instancia. Más del 90% de las resoluciones son a su favor, también en segunda instancia.

Ahora, WiZink ha tomado la iniciativa y presentó un recurso ante el alto tribunal, que acordó dar tratamiento preferente a este recurso. La entidad financiera quiere resolver de una vez y para siempre esta cuestión, que afecta directamente a su modelo de negocio y que ha implicado que desde 2018 y hasta junio del año pasado haya recibido más de 2.500 reclamaciones. En ese periodo ha provisionado unos 25 millones de euros.

“Los despachos de abogados especializados en casos masivos han lanzado campañas publicitarias para atraer a posibles reclamantes”, avisa WiZink en una presentación para sus bonistas. Los reclamantes invocan la ley usura de 1908. En esencia, esta norma se resume en que “será nulo todo contrato de préstamo en que se estipule un interés notablemente superior al normal del dinero y manifiestamente desproporcionado con las circunstancias del caso o en condiciones tales que resulte aquel leonino”. Desde los bancos, aduce que debe tomarse como referencia la estadística de créditos a través de tarjetas de crédito que publica el Banco de España.

Todos los bancos

Es una línea de negocio que afecta a todos los bancos españoles. Por ejemplo, la exposición de los dos grandes bancos es muy significativa. El volumen de crédito en tarjetas de Santander era a cierre del año pasado de 23.876 millones; el de BBVA, de 14.892. Cierto que estas cuantías no son solo en España, sino de todos los países en los que operan, de ahí que la cifra recopilada por el organismo que dirige Pablo Hernández de Cos sea inferior. Fuentes del sector financiero señalan que las tarjetas de crédito con pago aplazado son un mercado en sí mismo, diferenciado de otros por su flexibilidad, y sus intereses responden al riesgo del producto. Es un mercado regulado con más de 40 años de presencia en España y en la UE, donde este producto está totalmente reconocido. Añaden que las sentencias contrarias a los bancos en España han creado una situación excepcional e inédita en el marco de la UE que, en caso de que no se corrigiera, podría privar al consumidor español de un producto del que disponen todos los demás ciudadanos de del resto de las economías occidentales.

“Con las tarjetas revolving se ha producido un notable incremento de litigiosidad y, también, del debate jurídico”, expone la presidenta de la Asociación de Usuarios Financieros (Asufin), Patricia Suárez, en un reciente artículo de la Revista Jurídica sobre Consumidores y Usuarios.

“Con independencia de si el tipo de interés aplicado puede ser considerado usurero o no, la forma de liquidación del préstamo revolving es compleja, difícil de entender para un consumidor medio”, alerta Suárez, que pone en duda que puedan ser comercializados de forma generalizada.

Economía ultima medidas para evitar la “deuda perpetua”

El proyecto. El Ministerio de Economía lanzó a consulta una orden ministerial en octubre que ahora está en proceso de aprobación para limitar los créditos de las tarjetas revolving. Así, acotó el endeudamiento que puede asumir el cliente, de manera que su deuda financiera total –todos los créditos firmados en cualquier forma ya sea una hipoteca, un crédito para comprar el coche y el propio préstamo revolving– no puede superar el 40% de sus ingresos netos anuales. Economía considera que la cuantía anual que deberá amortizarse en los créditos revolving ha de ser el 25% del límite del crédito disponible. Además la banca estará obligada a analizar la solvencia del cliente para saber si le puede o no conceder un producto de este tipo.

El ejemplo luso. En el país vecino, el Banco de Portugal impone límites trimestrales a los tipos de interés de los distintos créditos desde 2009, gracias un ley que aborda este problema. Los clasifica al milímetro. Así, para el actual trimestre, ha determinado que los intereses máximos de las tarjetas de crédito se sitúan en el 15,7%. Este es el nivel más alto permitido, pero también limita el precio de los créditos personales para educación, energías renovables o equipamiento al 6,3%; otros créditos al consumo suben al 13,1%, mientras que los destinados a la compra de coche oscilan entre el 4,3% y el 12,2%. Existe la posibilidad de que en España se establezcan también límite.