Europastry aplaza su OPV a 2020 ante las sacudidas del mercado

La banca de inversión aconseja a la compañía esperar y ninguno de los dos accionistas, el fondo MCH y los Gallés, tienen prisa

La masa de Europastry seguirá en el congelador de las salidas a Bolsa futuras hasta que escampe en el mercado. Los bancos que acompañan en la aventura a la empresa le han aconsejado que aplace la OPV hasta 2020, a la espera de que la situación se relaje. ING es el jefe del comité de sabios que han alertado del gran peligro que supone intentar dar el salto a la renta variable y de la fuerte rebaja que hubiera tenido que aplicarse al precio de haberlo conseguido. Las tasaciones preliminares oscilaban entre los 900 y los 1.200 millones. Los inversores no estaban dispuestos a llegar ni al mínimo del rango.

Todos los meses de septiembre se abre la última ventana de estrenos en Bolsa. Pero este año la guerra comercial, los tambores de recesión, las caídas en Bolsa y la ausencia de Gobierno en España y unas posibles elecciones han formado una tormenta perfecta. Europastry, una rara avis por su modelo de negocio, era el candidato más firme. La familia propietaria, los Gallés, con el 79,27%, y también la gestora de capital riesgo MCH, con el 20,73%, han decidido pisar el freno antes de malvender la compañía. No existe prisa para salir.

El plan pergeñado a inicios de año era que el fondo, que entró en 2011, se deshiciera de toda su participación, así como la familia catalana hiciese caja pero sin perder el control. Con ese objetivo se sumaron al ejército de bancos encargados de colocar las acciones BBVA, CaixaBank y el holandés Rabobank, como publicó CincoDías.

Los bancos sondearon por primera vez al mercado el pasado invierno, con el objetivo de que el debut llegase entre abril y mayo. Convocaron a los posibles inversores a una primera toma de contacto, el conocido como pilot fishing. Sin embargo, esta ronda de reuniones no fue tan bien como esperaban y decidieron postergar el debut a la segunda mitad del año. Y ahora lo vuelven a retrasar.La misión final de realizar una OPV se mantiene, pero no será ahora, para no despilfarrar el potencial con el que cuenta la empresa.

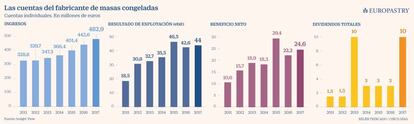

La compañía no presenta cuentas consolidadas en el registro mercantil, solo individuales, y las últimas depositadas corresponden a 2017 (véase gráfico), según Insight View. Pero las cifras son muy positivas. Su facturación mejoró un 9,1%, hasta los 482,9 millones de euros, y su beneficio neto, un 10,8%, hasta 24,6 millones. “La consecución de estos resultados ha sido posible gracias a una demanda creciente de nuestros productos, tanto en el mercado nacional como en el internacional”, señala la empresa en su informe de gestión. El 77% de sus ventas fueron en España, el 20% en la UE y el restante 3% en otros países. Revela que la comercialización y distribución de masas congeladas de pan supone el 43% de su negocio, seguido por la bollería (56%) y la pastelería y los precocinados de venta en supermercados, conocidos como quinta gama (1%).

La empresa cuenta con una plantilla de más de 4.000 empleados y, de acuerdo a sus cuentas de 2017, contaba con una deuda bruta de 288,9 millones de euros, de los que el 82% vence a partir de 2023, procedente de un crédito sindicado con 10 entidades que vencía en abril de 2019. La refinanciación liderada por ING dio oxígeno a la firma y retiró determinadas limitaciones reflejadas en los acuerdos de financiación (convenants).

Es la segunda vez que Europastry cancela su debut en el mercado. Ya en 2007, Vall Companys, los entonces socios de los Gallés, intentaron una desinversión en Bolsa, pero la inminencia entonces de la crisis terminó por frustrar la operación. Finalmente dieron entrada a MCH con la adquisición del resto del paquete. Antes habían pasado por la compañía varias gestoras de capital riesgo como Ibersuizas, Dinamia (ahora Alantra) o Aurica (la gestora del Banco Sabadell).

La compañía confiaba en que el interés del mercado por el sector de masas congeladas facilitaría la operación esta vez, con la compra de su competidor Berlys por Ardian como ejemplo. Así, varios fondos de capital riesgo ya han tocado a la puerta de MCH para ofrecer una compra de su participación, según confirman fuentes financieras. Sin embargo, la compañía está decidida a buscar el mejor momento para empezar a cotizar.

Los dueños se embolsan un macrodividendo

MCH y los Gallés dispararon el dividendo de Europastry antes de iniciar a sondear una posible salida a Bolsa. En la junta de 2018 acordaron repartirse 10 millones de euros con cargo a reservas. La cifra es un 233% superior a los 3 millones que se embolsaron entre 2014 y 2016. Hasta ahora la fabricante de masas congeladas tenía muy restringido el pago de dividendos, pero la refinanciación liderada por ING recientemente ha desbloqueado la remuneración al accionista, lo que precisamente está encaminado a aumentar su atractivo de cara a una salida a Bolsa.