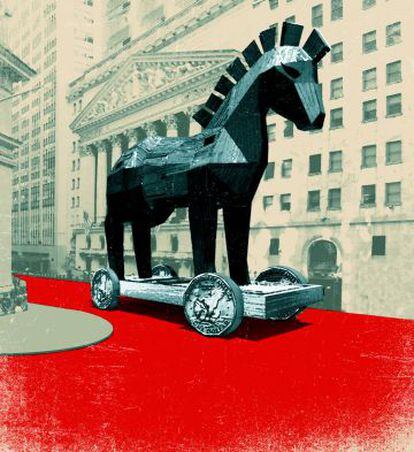

Los agitadores de las empresas

Medio centenar de fondos entran en el capital de las corporaciones y presionan por sus intereses

¿Qué es lo que inquieta a los ejecutivos por la noche? Rebecca Ray tiene un estudio elaborado que responde con detalle a la pregunta. Se llama el Challenge Report. Sirve para conocer y comparar las prioridades de los grandes gestores de 600 compañías de todo el mundo. Hay multitud de coincidencias cuando se examina el resultado, tanto por sectores como por regiones. Les preocupa dar con el talento que les permita diferenciarse de la competencia; piensan en cómo manejar los costes, o si cuentan con la agilidad para adaptarse al cambio y, claro, están atentos a la debilidad de la economía y la inestabilidad financiera.

“En el apartado de gobernanza corporativa, en los últimos años emergió una nueva ansiedad”, señala. Se trata de los inversores activistas, que con sus intereses a corto plazo son capaces de poner bajo amenaza estrategias de negocio muy bien articuladas y forzar cambios en las cúpulas directivas. Son accionistas con el poder para agitar con sus propias ideas y sus ingentes fortunas consejos de administración de firmas muy asentadas como Apple, Procter & Gamble, DuPont, o Hertz. “Cada vez son más los ejecutivos bajo presión”, subraya Ray.

El estudio, elaborado a partir de un extenso cuestionario al que se someten los ejecutivos, lo publica The Conference Board. Esta organización que ayuda a las empresas a lidiar con los problemas que afectan a su crecimiento, maneja una lista con los 50 fondos de inversión más activos en el ámbito corporativo, como los liderados por Carl Icahn, Bill Ackman, David Einhorn, Paul Singer, Dan Loeb o Nelson Peltz. El activismo es un movimiento aceptado como estrategia en Wall Street y ahora empieza a emerger con fuerza en Europa.

El activismo accionarial maneja fondos valorados en 169.000 millones

La consultora Activist Insight calcula que unas 300 compañías fueron objeto en la primera mitad de 2015 de algún tipo de acción por parte de este tipo de inversores punzantes, más del doble que en todo 2010. Un ritmo, que según los analistas de FTI, no va a moderarse en el corto plazo. Más bien al contrario, como acaban de demostrar los casos de la aseguradora AIG y la tecnológica Xerox. La consultora acaba de publicar un estudio en el que analiza los motivos de este fuerte incremento y cómo los gestores están modificando sus estrategias.

Caza mayor y menor

Aunque los titulares de prensa en los medios financieros se los llevan las grandes firmas cotizadas, en realidad solo representan un pequeño porcentaje de los movimientos totales protagonizados por estos inversores. De hecho, el 71% de las compañías que han sufrido la presión de los activistas desde 2010 tienen un valor de mercado inferior a los 2.000 millones de dólares. Sin embargo, la gran liquidez que tienen a su disposición permite a estos fondos no solo hacer crecer su capacidad de acción sino ir a por empresas más grandes, con una capitalización superior a los 10.000 millones de dólares.

Los críticos dicen que presionan a los directivos para que miren solo a corto plazo

La emergencia de estos alborotadores de Wall Street está generando un intenso debate en los mercados, los consejos de administración e incluso en la campaña electoral en EE UU. Cada vez hay más informes que tratan de analizar si la llegada de este tipo de inversores a una empresa es buena o es mala. La conclusión, de momento, es ambigua. El activismo consigue mejorar en unos casos el resultado operativo de la compañía objetivo, pero en otras situaciones no lo logra. La consultora FTI calcula que los fondos de alto riesgo o hedge funds que se dedican en exclusiva a estrategias activistas manejan 169.000 millones de dólares, cantidad que asciende a 342.000 millones de dólares si se suman aquellas gestoras que, ocasionalmente, pone en marcha esta estrategia.

Carl Icahn es el activista más famoso. Conocido por sus mensajes en Twitter y por las largas llamadas a ejecutivos de empresas en las que tiene posiciones, que duran hasta bien entrada la noche, es unas de las mayores fortunas del mundo. Su cartera está muy diversificada, desde biotecnológicas, refinerías, pasando por operadores de casinos, empresas de telecomunicaciones, propiedades inmobiliarias hasta fabricantes de componentes para coches.

Sus objetivos son múltiples: desde subir el dividendo a cambiar al equipo directivo

Icahn es el activista más temido por la manera en la que utiliza los medios que tiene a su alcance para hacerse respetar. “Muchos mueren luchando contra las tiranías. Lo mínimo que puedo hacer es votar contra ellas”, dijo en la junta general de Texaco en 1988. Es una expresión que define perfectamente la esencia de estos activistas. La petrolera acabó en manos de Chevron. Con su presión, Icahn también consiguió partir en dos eBay, al separar el negocio de comercio electrónico de los sistemas de pagos (PayPal), y ahora apuesta por hacer lo mismo en Xerox.

El modus operandi es casi siempre muy similar. Estas firmas de inversión suelen dedicar seis meses a estudiar las empresas antes de decidir si intervienen. Una vez que toman posición haciéndose con una porción importante de su capital, presionan para conseguir representación en el consejo de administración y tener el peso suficiente para poder defender sus intereses, que van desde conseguir más dividendos hasta partir las empresas o venderlas.

Dan Romito, profesor de finanzas en Carthage College y analista de Nasdaq Advisory Services, explica que el éxito de la estrategia de un activista está en la capacidad que tenga para poner al equipo de gestión de una empresa en una posición extremadamente comprometida. “Su objetivo último es evaluar hasta qué punto se están desplegando los recursos de una manera efectiva para maximizar el valor de los accionista, en el menor tiempo posible de tiempo”, señala.Así, identifica cuatro tipos de activistas: los que buscan un nuevo equilibrio en el balance para así elevar el premio a la lealtad de los accionistas, los que tratan de combinar a compañías rivales idénticas en una única entidad más productiva, los que proponen separar divisiones de que no son complementarias aún siendo rentables para que cada una optimice mejor por separada su rendimiento y los que directamente buscan soltar lastre eliminando los negocios débiles.

A todos les mueve el mismo objetivo aunque siguen estrategias diferentes, hasta el punto de que algunas veces lleguen a enfrentarse, como sucedió con Icahn y Bill Ackman en Herbalife. Otras atacan por flacos diferentes y convergen, como Nelson Peltz con DuPont y Dan Loeb con Dow Chemical. Los sectores que más atraen a los activistas son lo que están más devaluados, como en este momento está sucediendo con la energía y los grandes conglomerados industriales. También en salud.

Impacto en las acciones

El efecto en el valor de las acciones también en cuestionable. Las grandes compañías que se enfrentan a este tipo de inversores son más propensas a rendir mejor que sus pares y eso aporta un mayor retorno para los accionistas. Pero la diferencia no es tan grande: apenas cinco puntos porcentuales en el incremento del valor de la acción. Si lo que se ve es el margen de beneficio o la evolución en el gasto de capital, los resultados del activismo van igualmente en los dos sentidos.

Hay voces con mucho peso en el mundo financiero, como Larry Fink, de BlackRock, que consideran que la economía está en riesgo por esta visión cortoplacista que se asocia a los activistas. “Cada vez más y más líderes corporativos responden con acciones que buscan dar un retorno inmediato a los inversores al tiempo que desinvierten en innovación, en empleados formados y gasto de capital necesarios para sostener un crecimiento a largo plazo”, afirma en una carta enviada a los consejeros delegados de empresas del S&P 500.

El más veterano de los agitadores acaba de crear incluso su propia plataforma de acción política para llevar las ideas con las que revoluciona Wall Street hasta Washington. La iniciativa de Icahn arranca con 150 millones de dólares y una carta en la que pide a los legisladores que adopten medidas para evitar que las grandes multinacionales recurran a la ingeniería contable para reducir el pagos de impuestos. Es precisamente lo que hace su empresa favorita: Apple.

Icahn, con una fortuna estimada en 19.400 millones de dólares, se define como un “centrista”. Su candidato preferido para las próximas presidenciales es el magnate Donald Trump, quien ya le ha propuesto como secretario del Tesoro si llega a la Casa Blanca. Hillary Clinton no lo ve igual y entre sus propuestas para combatir la desigualdad incluye medidas fiscales que buscan limitar la capacidad de influencia de inversores activistas como Carl Icahn.

La aspirante demócrata les compara por su forma de actuar con ladrones de bancos, que salen corriendo con el botín tras dar el golpe. Clinton considera que estos “vigorosos inversores se concentran en extraer el máximo beneficio en el menor tiempo posible en detrimento del crecimiento futuro de las empresas”. Como señala Ray y otros expertos, esa visión cortoplacista que denuncia Clinton tiene multitud de impactos en las compañías, como en la inversión en I+D.

El temor de los analistas, de hecho, es que la influencia de los inversores activistas fuerce a las corporaciones bajo su presión a ser menos responsables con su dinero porque adopten políticas más amigas de los accionistas. Es lo que vio, por ejemplo, Standard & Poor´s cuando el fondo Trian de Nelson Peltz anunció el pasado octubre una inversión de 2.500 millones de dólares en General Electric. El conglomerado está sumido en un intenso proceso de transformación.

Los activistas de Wall Street suelen buscar que la empresa objetivo entre en un proceso de fusión o de adquisición para explotar las sinergias. Es lo que consiguió Peltz con DuPont, que al final del pasado año anunció un acuerdo con Dow Chemical para integrar sus negocios tras la dimisión sorpresa de Ellen Kullman (ex consejera delegada de DuPont). La histórica compañía química se partirá después para poder desprenderse de los activos que menos crecen y concentrarse en los que tienen más potencial.

“Los llamados activistas accionariales podrían tener una influencia positiva”, dijo Clinton al meter este fenómeno en la campaña electoral. “Es bueno que los inversores presionen a los gestores a ser más ágiles y responsables o a emprender acciones sociales o medioambientales”. Pero eso, añadió, es muy diferente a los que tienen el objetivo de forzar una ganancia inmediata, sin importar “cuánto desanime o distraiga a los gestores en su estrategia por añadir más valor a largo plazo”.

Rebecca Ray cree que esta situación es fruto de lo que califica como la “tiranía de los resultados trimestrales. Por eso muchas compañías están dejando de ofrecer estimaciones de beneficios”, añade, “porque esta visión a corto plazo crea una dinámica poco saludable”. William Lazonick, profesor de económicas en la Universidad de Massachusetts, considera por eso que la iniciativa de Hillary Clinton de poner esta cuestión en su agenda es loable.

Cada vez está ganando más peso el activismo que busca cambios operativos, como está haciendo General Electric. Peltz, como otros activistas, suelen presionar para que se aceleren los procesos de reducción de costes y son muy agresivos al tratar de conseguir que esos ahorros se devuelvan a los inversores por la vía de un incremento en los dividendos y con planes para la recompra de acciones. Es lo que consiguió hace dos años Icahn con Apple.

Compra de acciones

El profesor Lazonick, sin embargo, no comparte toda la visión que Clinton tiene sobre los activistas. Opina incluso que el plan de la demócrata puede exacerbar aún más el problema que busca aliviar si se queda en algo superficial y no identifica los diferentes tipos de actividades en los que se implican los accionistas. Lo que se debería hacer, añade, es acabar con las provisiones que permiten manipular el mercado con la recompra de sus propias acciones, que benefician a sus ejecutivos y a los especuladores.

Es más, cree que los candidatos presidenciales deberían proponer prohibir los planes de recompra de acciones. “Los verdaderos creadores de valor en una compañía son los empleados que cada día van a trabajar para desarrollar y utilizar la capacidad productiva de sus empresas”, insiste Lazonick, “no gestores de fondos como Icahn”. “Si realmente se preocupan por crear valor deberían compartir las ganancias con sus empleados y así su nivel de vida también mejorará”.

El presidente de BlackRock, Larry Fink, también piensa que estos retornos excesivos envían un mensaje negativo sobre la habilidad de las compañías para usar sus recursos y desarrollar un plan coherente para crear valor a largo plazo. Pero al mismo tiempo cree que “no hay nada inherentemente malo en devolver capital a los accionistas si se hace de una manera comedida. De hecho, cree que el activismo es bueno si presiona para hacer cambios productivos.

A los directivos, como recuerda Ray, no les gustan las disrupciones. Y una vez que un activista decide actuar, hay poco que puedan hacer para cambiar la estrategia que persiguen. Romito cree que en estos casos es crítico hacer una análisis objetivo para determinar los puntos de vulnerabilidad y llegado el caso identificar qué estrategias alternativas que pueden ayudar al negocio para así tener algo que ofrecer a cambio. “Puede ser un proceso doloroso pero manejable”.

Los grandes bancos de inversión, como Goldman Sachs, cuentan ya con unidades que asesoran ante estas situaciones. El consejo que dan es evitar entrar en un cuerpo a cuerpo con los activistas o rechazar de plano sus demandas.